文|侃科技

坚持20年低价策略的亚马逊,并没有什么特殊秘籍,为了确保自己站内的商品是全网最低价,比价这种淘宝式工具就成了基操之一。

亚马逊的比价系统通过“机器+人工”的方法,抓取全网各平台的售价进行比较,如果卖家的售价高于对手平台,亚马逊可能会进行惩罚,比如失去购物车(Buy Box)或流量分配中被边缘化。

因此,对于一个亚马逊卖家来说,其店铺上的商品售价,高于自己独立站或者其他渠道的售价是危险的,有时,站外的低价同类商品并不是自己销售的,也有可能被亚马逊的算法锁定,并被其“穿小鞋”。

但今年6月,亚马逊却将Temu移出了自己的比价系统里,理由是“该网站不符合其标准”。而实际上是,面对几乎几近“骨折”价格的Temu,亚马逊表示自己也伤不起。

只不过,对于跨境卖家而言,选择亚马逊还是Temu,其实是个脑力活。

前不久,有券商做了一个亚马逊和Temu平台的利润差额测试。基本逻辑如下:

Temu的客单价约25美元,根据同样的商品Temu售价约为亚马逊的1/2-1/3得出,其在亚马逊平台的售价约为63美元。

两件商品在采购成本相同的情况下,亚马逊要拿走包括佣金+广告+履约服务费在内约50%的售价抽成,而Temu全托管模式下无广告、交易佣金等费用,供货商毛利率约10%-20%(包含配送费用)。

再利用UE模型进行拆分,亚马逊平台商家63美元的商品每单利润为10.3美元,对应的利润率16.4%;Temu平台商家25美元的商品每单利润为4美元,利润率为16%。

也就是,Temu和亚马逊利润率虽然几乎相同,但由于客单价差别较大,亚马逊每单利润近3倍于TEMU平台。

这三倍的利润差价,基本就是今天跨境卖家最主要的两条出海路线:是选择亚马逊交更多的“保护费”还是“卖身”给Temu赌一赌未来。

被裹挟的卖家

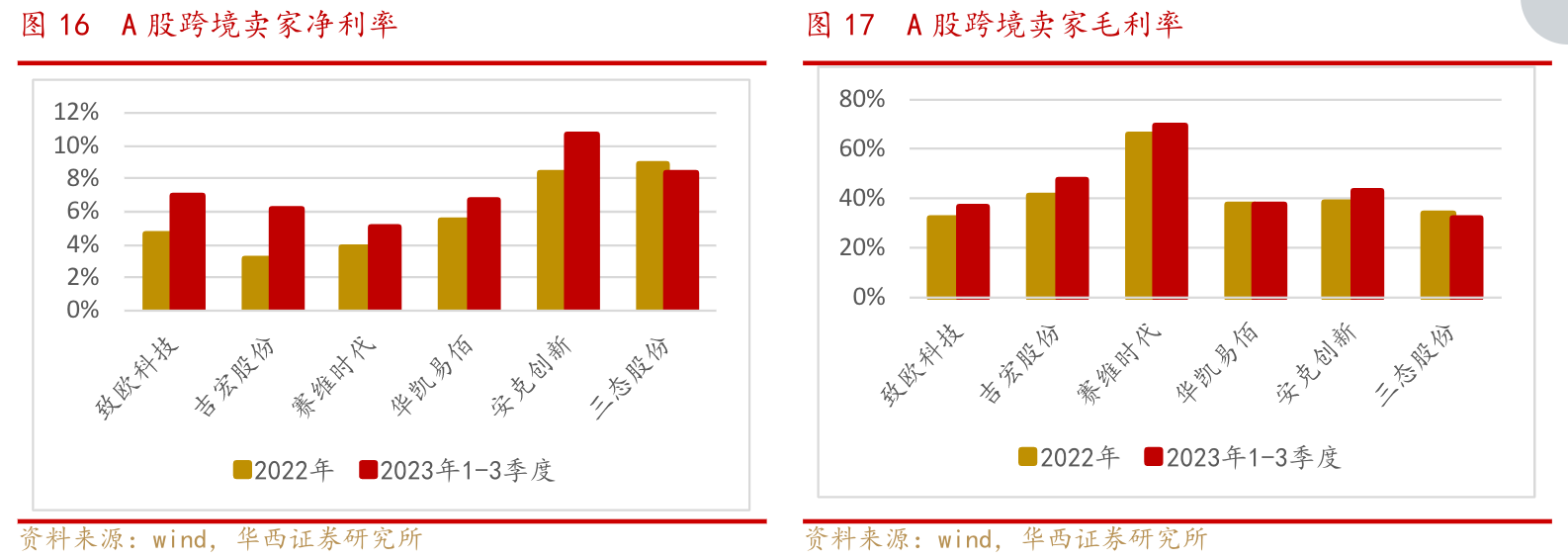

按销售渠道划分,跨境卖家有两类,一类是依靠亚马逊、美客多、Lazada等电商平台进行销售的第三方卖家,代表企业为华凯易佰、赛维时代、三态股份等;

另一类是通过自建平台进行销售的独立站卖家,这类里按照特色划分又能出来两个小类,一个是品牌属性较强的卖家,如卖充电器等各类数码配件的安克创新,2023上半年独立站收入占线上总收入的9%;另一个是供应链能力较强的泛品卖家,TEMU、SHEIN、速卖通、Tik Tok Shop等都属于。

最近一年,在跨境电商市场起高楼的正是上述四个平台,靠全托管模式或半托管模式不仅成功打入敌人内部,也给众多的出海卖家提供一条新路线。

所谓全托管模式或半托管模式,指的是跨境交易链条上如库存、定价、营销、配送等环节全部由平台负责,工厂只需作为供应商角色负责供货,好处是大大降低了出海门槛。

坏处则是,由于平台承担较多的经营风险,商家端也需让渡部分利润,因此全托管平台可以做到极致低价,而商家端也就没有亚马逊那么多的利润可拿。

参考开头券商的测试,同一件商品虽然利润率相同,但实际拿到利润额却相差近3倍。

这也是很多第三方卖家选择追随亚马逊的主要原因,A股上市的跨境电商公司几乎都以亚马逊为主要平台,像赛维时代、跨境通、华凯易佰的销售占比中超过70%都依赖亚马逊。

但销量大意味着“保护费”也比较多。

亚马逊平台总费率由交易佣金、广告、履约服务费三项构成,其中交易佣金占比8%-15%、广告费占比0%-15%、履约服务费占比20%-35%,综合费率可超过50%。

这就导致上述跨境电商公司普遍存在的一个现象是:虽然毛利率维持在30%-70%的高位,但净利率通常只有个位数。

并且这种现象已经持续了一段时间,隐隐有雪球效应的趋势,随着入驻商家增多提升平台价值,商家的总体费率还会逐年上升。

鉴于亚马逊平台较高的费率水平,跨境卖家也入驻其他销售渠道,比如自建独立站和入驻其他电商平台等。

因为独立站一般是固定费用,比如shopify三档套餐月费分别为29美元、79美元、299美元,吉喵云三档套餐年费分别为4980元、9980元、19800元,这样商家的潜在利润率水平更高。

但由于独立站引流相对困难,前期需进行较高的营销投入(如晚点LatePost报道,TEMU 2023年营销预算在20亿-30亿美元),因此独立站渠道在我国第三方卖家中销售占比并不高,但在品牌力较强的精品卖家(如安克创新)销售额占比在逐年提升。

出海仍是重点

被誉为“美国文明之父”的爱默生曾说过,商人的诀窍就是把一种货物从丰富的地方贩到稀少昂贵的地方。

这句话到今天的跨境电商可以稍微修改一下,即卖家们利用国内充沛的产能和低廉的成本,将货物贩到大洋彼岸,并且还能从足够低的价格中赚到钱。

是美国老铁被Temu上8美元的泳装和2美元的化妆刷套装震惊了吗?恐怕不是。亚马逊赖以成功的飞轮效应里,就是靠着更多的供应商—更低的价格—更多的流量—更多的供应商—更低的价格,如此循环往复飞轮才能不断增长。

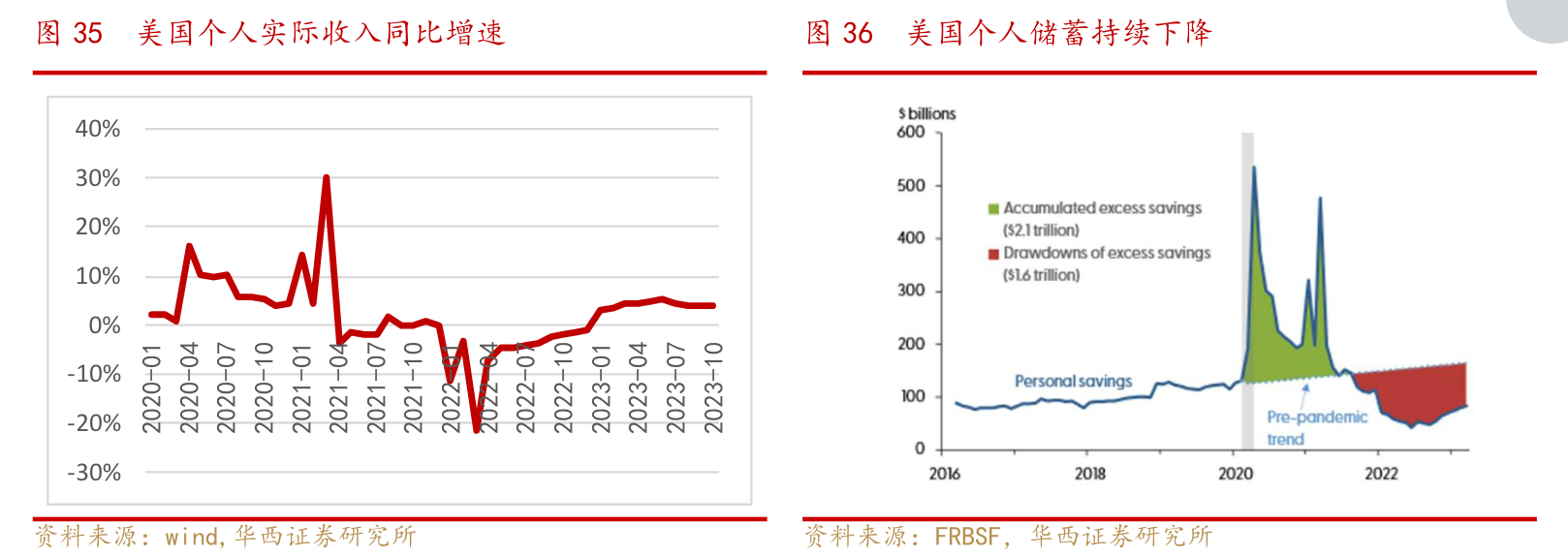

所以低价是一把长效性武器,何况根据券商的调研,Temu、SHEIN以及速卖通、Tik Tok这一轮引发的跨境电商热潮,也是建立在美国消费者价格敏感度提高的前提下。

根据marketplace pulse 2023年度报告,2023年11月SHEIN+Temu+速卖通网页流量合计已经接近亚马逊的一半,超过美国头部零售商沃尔玛。

当然在GMV绝对体量以及流量转化率方面,亚马逊仍是当之无愧的那波腕。

根据36Kr报道,2023年SHEIN、Temu、Tik Tok Shop预计GMV分别为410-420亿美元、180亿美元、200亿美元,而2022年Amazon平台总GMV为6982亿美元,体量上来说仍有较大的差距。

从流量转化率来说,根similarweb统计,2023年10月购物季中Amazon购物转化率为56%,而同期SHEIN、Temu分别为4.1%、4.5%。

换言之,即便跨境电商们势如破竹,但亚马逊仍将保持较强的竞争力,并且与SHEIN、Temu等平台在产品上将继续保持差异化。

这种差异化最主要的部分就来自于利润差额。

虽然全托管平台具有更高的经营效率,但由于两类平台在履约成本端并不具备明显的差异,全托管平台价格的竞争力在于让渡供货商和平台的利益来为消费者带来实惠。从盈利能力考虑,亚马逊是平台和商家都更有利可图的平台。

于是,一个对卖家来说十分可行的多平台方案就出现了:

对于有运营能力和定价能力的商家来说,把商品价值高的产品在亚马逊销售,而低价值(如清尾货)商品在全托管平台销售是更经济的选择。

同时,中小型外贸企业由于没有精力完成营销、仓储、定价等一系列工作,可以靠Temu等全托管平台完成产品出海。

但亚马逊也在做积极的调整,应对全托管平台的低价风暴。今年以来,亚马逊进行了一系列措施提升低价产品的竞争力,总结下来有三招:

一是于2023年8月29日起终止轻小商品计划,高于10美元的低价商品不再享受低价FBA利率,相当于变相督促商家降价或不涨价;

二是自2024年1月15日起降低服装类商品的销售佣金:低于15美金,佣金由17%降至5%,15美金至20美金之间,佣金由17%降至10%,为低价格段服装品类商家留出更大的利润空间,从而可以在价格端更有竞争力;

三是调整月度仓储费,2024年4月1日起,从1月至9月的非旺季高峰期,标准尺寸商品月度仓储费平均将由每立方英尺0.87美元下调至0.78美元,平均降幅0.09美元。

同时,亚马逊为了提升商家库存周转能力,还新增了入库配置服务费和低量库存费。旨在激励商家提高库存周转与仓储利用率,亚马逊在通过佣金让利的同时也对库存周转能力差的商家做出一定的“惩罚”,在大量商家涌入平台的背景下具有强运营能力(选品、营销、定价)的商家更有望在亚马逊平台胜出。

尾声

本质上,对于卖家来说最终会是一个殊途同归。

全托管平台类似京东模式,卖家确实降低了出海门槛,省去了很多繁杂工作,只要专心做好供货就好,但同时也丧失了对一线市场近距离接触和及时反馈的机会。

而对于全托管平台来说,因为在品控、品类广度等方面存在瓶颈,向第三方商家开放就是大概率事件,京东也是一直在做POP。

SHEIN就在今年5月正式向第三方商家开放,对于符合资格的商家,SHEIN提供免费广告,前三个月不收取佣金。TEMU当前供应商招募也明确具有跨境电商平台运营经验的优先。

由此可见,强运营能力的头部卖家依然是稀缺资源,高效率、高品牌力的卖家在竞争加剧的环境中会更有优势。

参考资料:

[1] 跨境电商专题报告:出海供需两旺,产品力和效率为王,华西证券

[2] Temu的无尽扩张,远川研究所

[3] Temu、拼多多的低价绞肉机下,亚马逊向左,阿里向右,蓝海亿观网

[4] 跨境电商深度专题:破而后立、晓喻新生,中泰证券