文 | 蓝鲸财经 王涵艺

近期,白酒上市公司三季报密集发布,市场现状逐渐清晰。安徽白酒格局嬗变,从三季报看,古井贡酒(000596.SZ)“一枝独秀”优势突出,迎驾贡酒(603198.SH)营收利润双超口子窖(603589.SH),金种子酒(600199.SH)净利润仍为负数。2023年,中国白酒行业进入深度调整期,有着4家上市公司阵容实力的徽酒板块值得关注。

对于口子窖酒座次的下降,业内人士认为,新品类的欠缺,原有产品的逐渐老化,导致了口子窖主流消费群体趋于固定,拓展空间相对狭窄。

事实上,相比安徽省内竞争格局的变化,外来竞争压力更值得被关注。业内专家认为,无论是安徽,还是四川,白酒市场以地域为特征的壁垒基本上在慢慢“消融”,真正意义上的“全国一盘棋”思维正在形成,一线名酒渠道下沉对安徽白酒的市场挤压将越来越大。安徽名酒们在彼此竞争中还要提防外来一线白酒品牌带来的冲击,竞争压力不可谓不大。

徽酒军团“一超多强”

安徽是白酒产销大省,拥有较高的市场竞争壁垒,外来品牌难以切入,毕竟早在20世纪90年代就有“西不入川,东不入皖”的说法。

庞大的徽酒市场,孵化出了徽酒军团,仅上市酒企,安徽便拥有四家,分别是古井贡酒、迎驾贡酒、口子窖和近年被华润收购的金种子酒。

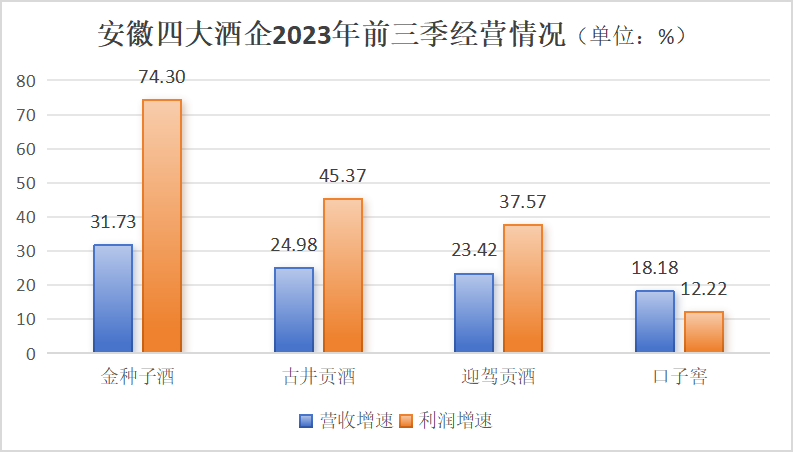

据三季报统计,安徽省四大白酒上市公司累计营收约262亿元,与去年前三季度相比,增长23.73%;净利润约68亿元,同比增长37.45%,在酒业调整的背景之下,徽酒军团不断更新产品线以寻求向上升级,三季度增速显著。整体来说,安徽白酒的格局呈现出“一超多强,群雄混战”的局面。

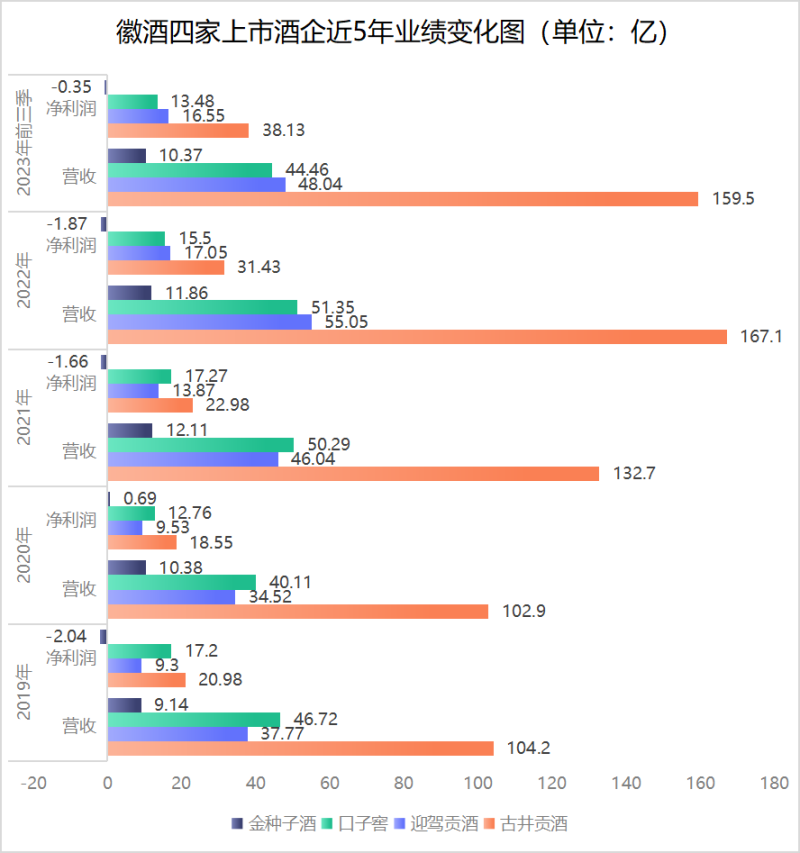

徽酒的“一超”,即古井贡酒。作为安徽上市最早,且唯一一家同时发行AB股的白酒上市公司,在安徽省内,古井贡酒以百亿营收“遥遥领先”;放眼全国,净利润增速在头部白酒上市公司中也位列第一。财报显示,其前三季度实现营收159.53亿元,同比增长24.98%;净利润38.13亿元,同比增长45.37%。对比过去,营收接近去年全年167.13亿元,净利润已超过去年全年31.43亿元,可看出其今年前三季度的势头猛进。

迎驾贡酒取代口子窖成徽酒“榜眼”,金种子酒继续垫底

在激烈的竞争下,迎驾贡酒前三季度营收48.04亿元,同比增长23.42%;净利润约16.55亿元,同比增加37.57%。口子窖前三季度营收44.46亿元,同比增长18.18%;净利润约13.48亿元,同比增长12.22%。二者看似实力相当,但从近5年业绩变化图表不难看出,此前口子窖的表现略压迎驾贡酒一筹,可从2022年年报和今年三季报开始,双方攻守易位。迎驾贡酒低调崛起,已经取代口子窖,成为新晋的安徽白酒老二。

其实,徽酒格局的嬗变,正从迎驾贡酒和口子窖的“你追我赶”中体现——事实上,早在10年前,它们便开始了犬牙交错的竞争,市场排名也在不断发生变化。

具体来看,2012年至2016年,迎驾贡酒保持领先;2017年至2021年,口子窖反超迎驾贡酒,成为徽酒老二;2022年,两者排序再次换位,迎驾贡酒反超口子窖,回归徽酒第二。

连续6年稳坐徽酒第二把交椅的口子窖,如今,差在哪了?

从产品看,口子窖旗下有口子窖、老口子、口子坊、口子酒等系列品牌产品。其核心热销产品口子窖5年、6年上市已经20多年,其余的10年、20年以及30年等产品发布至今也有近10余年。

对此,一位研究徽酒的业内人士表示,新品类的欠缺,导致了口子窖主流消费群体趋于固定,拓展空间相对狭窄。尤其是在年轻消费群体成为市场消费主力的当下,逐渐老化的产品结构,已不再吃香。

其实口子窖也在积极求变,今年2月份,口子窖兼10、兼20、兼30三款产品上市,分别锁定300、500、1000元以上三个价格带,可惜目前仍在市场培育中,动销相对承压。

反观迎驾贡酒,其核心产品洞藏系列推出于2015年,目前包括洞藏6、9、16、20、30以及形象产品生态洞藏大师版。经过8年时间的市场培育,洞藏系列已经成为安徽市场标志性的大单品,今年有望突破30亿元。

盘古智库高级研究员江瀚对蓝鲸财经记者表示,迎驾贡酒在后期的发展中逐渐赶超口子窖,主要得益于以洞藏系列为代表的中高档白酒收入增长、结构升级所致。对此,江瀚评价:“口子窖虽然渠道做得很好,但在产品升级和市场策略上可能迎驾贡酒更胜一筹。”

输赢有时,2015年,当A股破天荒同时新增了两家白酒上市公司,那时还站在同一起跑线的迎驾贡酒与口子窖,怎么也不会想到命运的齿轮会转动至此。

徽酒军团垫底选手金种子酒,也并非等闲之辈,它的前身阜阳县酒厂是1949年成立的新中国首批国营酒厂。去年2月,华润集团战略性入股成为二股东的消息,曾经令资本市场为之狂欢,金种子酒喜获5个涨停板。华创证券研究所认为,金种子酒多年亏损不断之后,前景并不明朗,如今增速也低于预期。从财报看,金种子酒前三季度营收10.73亿元,同比增长31.73%;净利润亏损约3486万元。

具体分产品看,低档酒收入1.4亿元,占比66.2%,柔和、祥和发力低档宴席,头号种子聚焦动销,当前仍在积极培育;中档酒占酒类收入26.7%,环比有所下降,有研报指出是馥合香系列Q2首轮铺货后,Q3进入市场培育期,新品提货平缓,叠加供应链问题影响部分商品供货所致;高端酒收入占酒类收入7.2%,馥20换新升级后动销逐步起量。

今年前三季度,金种子酒是A股白酒行业20家酒企里唯一亏损的企业,虽然转型阵痛还在持续,但从同比变动看,金种子酒的亏损幅度正在收窄。

白酒行业分析师蔡学飞对蓝鲸财经记者表示,总体上看,金种子作为老名酒,拥有品牌与品质优势,行业依然比较看好有了华润资本支持之后的金种子发展。

高营销模式下的高增长

做为白酒大省,徽酒的竞争极之激烈,用白热化已经不足以形容。

从市场偏好与份额看,古井贡酒在皖北、皖中地区有较高的市场份额,特别是在合肥市场表现尤为突出。口子窖,其市场主导区域主要是淮北等地。迎驾贡酒,优势地区集中在六安和淮北。金种子酒,市场重心偏中低端,市场渠道有限。

中国酒业独立评论人肖竹青对蓝鲸财经记者表示,安徽省的餐饮渠道目前是负毛利,也就是安徽酒厂在餐饮渠道所有的销售收入不够支付在餐饮渠道所发生的促销费用、陈列费用和推广费用。在这种状态之下,餐饮渠道成为一个很矛盾的点——如果不做,就会失去与消费者见面的场景。

对此,肖竹青解释:“餐饮渠道大量的婚宴、寿宴、剪头宴、同学宴、战友聚会宴和商务宴请,是非主流与主流高净值人群、主流消费对象互动交流。在这个场景下,酒厂有更多时间机会和空间机会和消费者建立交集。所以各大酒厂尽管是负毛利,仍然坚持在做餐饮渠道。”

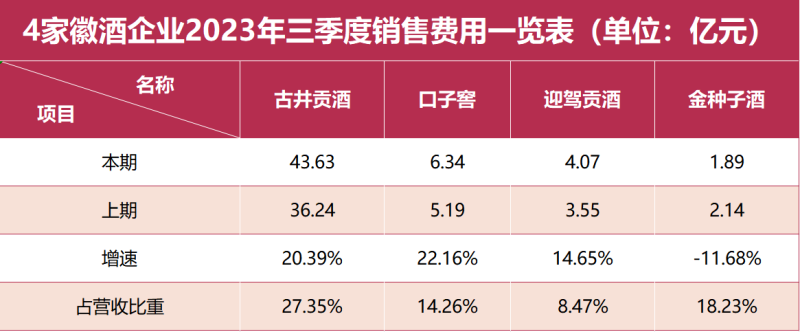

财报上,徽酒的销售费用几乎均居高不下。从下图4家酒企的销售费用一览表可看出,古井贡酒销售费用占营收比重最高,达27.35%,和去年同期比增速超20%。金种子酒销售费用最低,仅1.89亿元,但仍然占到了营收的18.23%。

对此,北京普天盛道战略咨询董事长雷永军对蓝鲸财经记者表示,没有一个企业愿意用超额的高营销费用来刺激增长,正常情况下,企业在战略的制定上会把握一定比例。“想维持市场区域的盘子不缩小、维持营收增长,就需要有持续性的营销投入,常规的促销费用再正常不过了。当然,有野心的企业,为了取得更快更大的增长,会选择投入更多,这是战略性选择的结果。”

除此之外,今年市场整体疲软,呈现出消费不振、消费降级的状态,这或许也导致酒企被迫支出了较高的销售费用。

雷永军认为,企业的经营的核心是“变化”,高销售费用是一种自救行为。“这种自救行为值得叫好,把市场做起来,而不是站在原地等,等就是一潭死水,变化的过程里边还有一线生机,所以营销费用的投入是积极的,有意义的。”雷永军称。

徽酒格局还会重塑吗?

在高速发展的社会背景下,高度内卷的徽酒市场,格局仍然存在变数。业内专家认为,无论是安徽,还是四川,白酒市场以地域为特征的壁垒基本上在慢慢“消融”,真正意义上的“全国一盘棋”思维正在形成,白酒将进入高度市场化竞争时代。

对此,肖竹青指出徽酒市场正受到三重挤压:一是一线名酒渠道下沉对安徽白酒的市场挤压;二是酱香酒对浓香型白酒的挤压,三是整个社会购买力不足,造成了消费紧缩和消费降级,白酒的消费场景减少。一线名酒纷纷以强势品牌地位支付大额的促销费、陈列费,抢夺消费场景,围绕终端做C端。对安徽白酒传统抢渠道、终端拦截营销模式的挤压。

如何破局?蔡学飞表示,伴随消费结构升级,老龄化等趋势,只有“以价换量”、不断拉高产品结构,才能实现徽酒的突围。“这就需要头部品牌不断进行精细化操作,渠道下沉,抢占非名酒的市场份额。”他表示,这也是徽酒品牌集中度越来越高的主要原因。

所以徽酒内部竞争与徽酒外部防御核心问题是“高端话语权”?

对此江瀚表示,徽酒军团不断更新产品线以寻求向上升级的目的,就在于提升品牌价值和市场竞争力。通过推出高端产品线,企业可以提高品牌形象和市场地位,增加产品附加值,从而获得更高的利润和市场份额。同时,更新产品线也有助于满足消费者的多样化需求,拓宽销售渠道和市场覆盖面,提升企业整体的市场竞争力。

“徽酒的挑战者们面对的形势或许比想象中更为严峻”,安徽华策咨询董事长李童在接受媒体采访时表示,市场在变化、政策在变化、环境在变化、消费者也在变化。“省内龙头与外省的入侵者都不是省油的灯,因此要在产品、服务能力和营销上下真功夫。”

兴业证券分析师郭晓东则认为,徽酒市场竞争极其激烈,一旦留出市场空间,各酒企都不会放过机会。“目前,口子窖、金种子已构成威胁,还有宣酒、老明光、文王、临水等大量玩家,一旦出现市场机会,现有的市场格局就会打破,之前的市场名次将有新的变化。”