界面新闻记者 |

近日,各大社交平台上对银行理财净值波动的讨论又引起大众关注。不少投资者表示,八月下旬以来,自己买的银行理财产品跌到“没眼看”,即使是R2(中低风险)等级的产品也“跌跌不休”。有位投资者更是向大家分享了自己“三天(亏)掉了一个月净值”的银行理财产品。

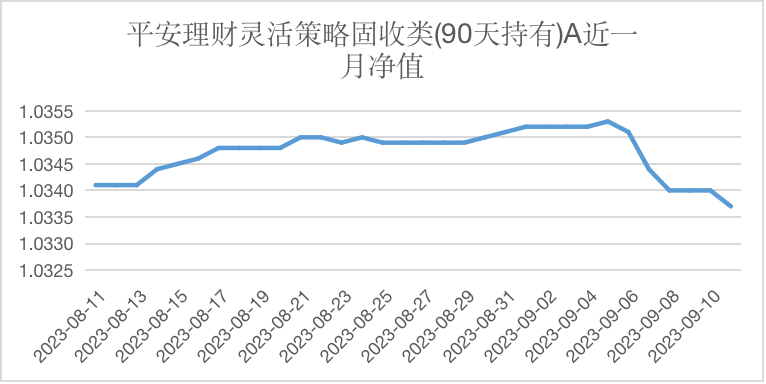

该投资者持有的理财产品是平安理财旗下的“平安理财灵活策略固收类(90天持有)A”,wind数据显示,该理财产品发行于2022年8月30日,为混合债券型产品,风险等级为R2。

该投资者持有的理财产品是平安理财旗下的“平安理财灵活策略固收类(90天持有)A”,wind数据显示,该理财产品发行于2022年8月30日,为混合债券型产品,风险等级为R2。

正如投资者所说,该产品的净值一路平稳上升,但却从9月5日开始突然下跌,甚至在9月7日当天下跌了7bps。

不止是平安理财,近期多家银行理财的旗下产品都出现了净值波动,根据广发证券的统计,全部理财子产品破净率在8月第2周起,连续三周加速上行,并于8月25日当周环比上升0.9pct至4.1%,达到4月以来峰值。这一波理财产品破净率的攀升,让很多投资者想起了去年年底的“破净赎回潮”。

去年11月中旬,受到资金面偏紧、防疫政策调整和地产政策放松等多重因素影响,债市开启大幅调整,引发银行理财破净潮起,投资者在恐慌下赎回理财份额,导致理财抛售资产并进一步引发债市连锁反应,形成“负反馈”。

今年8月下旬以来,资金面收紧,叠加稳增长政策陆续出台,尤其是一线城市地产放松政策落地,债市又开始回调。截至9月7日,10年国债利率从8月21日的阶段性最低点短期内上行了9bps。债市调整加上理财产品净值的波动都“似曾相识”,去年负向循环反馈是否会重演引发了投资者担忧。

天风证券研报指出,形成去年年底这种负反馈一方面需要强有力的宏观信号,另一方面需要结合市场机构的行为。

从宏观信号上看,天风证券首席分析师孙彬彬认为,当前的政策行为和力度与去年四季度存在显著宏观差异。8月中旬至今地产政策和其他领域政策密集出台,市场预期有所提振,但是与去年年底相比,现有政策没有涉及预算调增的财政增量,也没有相同规模的增量信用支持。

在经历了去年的大规模破净赎回及引发的负向反馈后,现阶段机构行为相对于去年年底也采取了更为稳健的策略。

一位国有行理财经理对界面新闻记者表示,银行理财在去年经历了债市调整引发的破净赎回潮之后,对理财产品的资产配置比例进行了调整,出于风险防御意识,提高了低波资产的份额。

根据中信证券明明团队的统计,截至2023年6月底,理财对债券及同业存单的投资比例较2022年底降低5.38pcts至58.32%,现金及银行存款的占比达到23.7%,同比增长9.6pcts。

在明明看来,理财的抗风险能力显著加强,短期内或有一定扰动,但中长期并不会形成大规模的负向循环反馈,市场无需过于担忧。

广发证券固收首席分析师刘郁也指出,9月由于债市快速调整,使得理财规模变化的不确定性加大。但当前调整大概率不会重演去年11-12月份的极端状况。

对于现阶段理财市场的具体赎回情况,上述理财经理对界面新闻记者表示“目前情况正常,规模上来看没有出现去年年底那种(赎回规模)”。