文|公司研究室 王彦强

连续八年持续增长之后,酒鬼酒(000799.SZ)业绩首次遇冷。

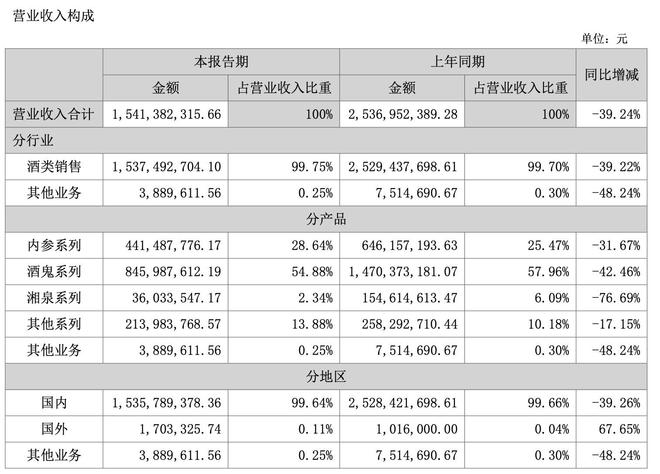

据中报显示,2023年上半年酒鬼酒实现营业收入15.41亿元,同比下滑39.24%;实现归母净利润4.22亿元,同比下滑41.23%。

从营收增速来看,酒鬼酒在19家白酒上市公司中排名垫底,净利润增速在19家白酒上市公司中排名倒数第二,仅有水井坊(600779.SZ)排在酒鬼酒之后。

对此,该公司表示,上半年收入下降主要系酒鬼系列、内参系列、湘泉系列收入下降所致。

但公司研究室注意到,酒鬼酒的负增长开始于2022年第四季度,并延续至今。过去三年,在消费场景受抑制的背景下,酒鬼酒业绩一直保持高速增长,这直接导致了白酒库存的不断增加,而2023年完全放开之后,在动销不畅的背景下,该公司业绩隐患暴露无遗。

中报数据显示,2023年上半年,酒鬼酒合同负债(预收款)为4.48亿元,同比下滑19.42%;存货为14.19亿元,同比增长17.27%。公司研究室就相关问题发送提纲致酒鬼酒官方邮箱,但截止发稿,并未收到公司回复。

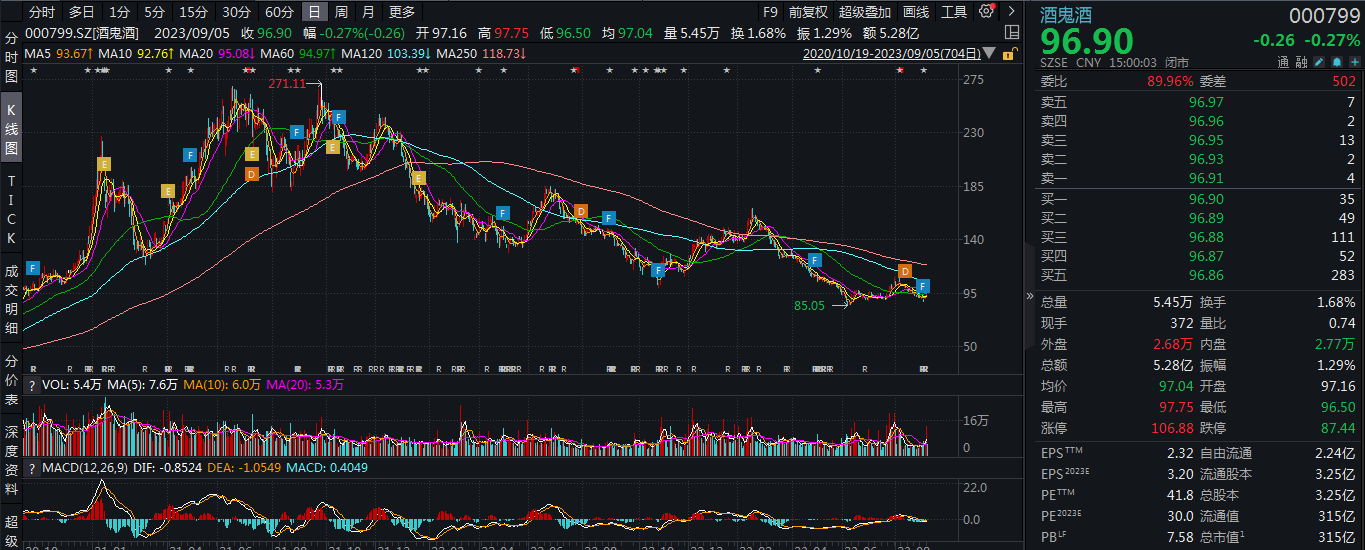

截止9月5日收盘,酒鬼酒报收于96.90元/股,较前期高点下挫64.26%,市值为315亿元。

酒鬼酒近两年走势(元/股)

数据来源:Wind

营收增长降速,三年间累计净增加库存5107吨

酒鬼酒是一家以馥郁香型为主的白酒生产企业,产地位于湘西土家族苗族地区,有着“一口三香”的美称,在湖南与武陵酒齐名,旗下分为“内参”、“酒鬼”、“湘泉”三大系列产品。

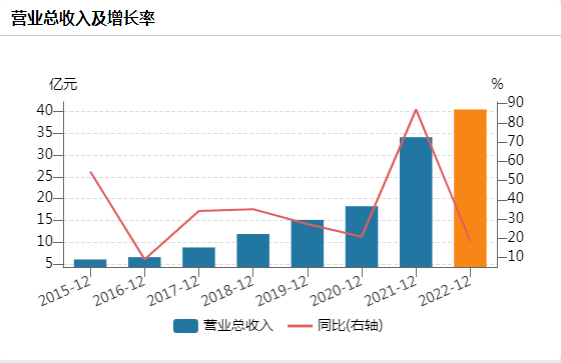

2020年—2022年,酒鬼酒实现营业收入18.26亿元、34.14亿元、40.50亿元,同比增长20.79%、86.97%、18.63%;实现归母净利润4.92亿元、8.93亿元、10.49亿元,同比增长64.15%、81.75%、17.38%。

与此同时,2020年—2022年酒鬼酒(三大系列)的产量分别为8131吨、13243吨、13871吨,其销量分别为7963吨、10111吨、12064吨,三年间累计净增加(产量减销量)库存5107吨,已接近2022年半年的销量。

从以上数据可以看出,酒鬼酒在2021年实现高速增长后,2022年业绩增速显著下滑。并且过去三年的产量一直高于销量,三年累积净增加库存5107吨。

事实上,自2015年中粮成为酒鬼酒大股东后,该公司便搭上了发展的快车。2015年时,酒鬼酒的营收还只有6.01亿元,2021年该公司营收就已经突破30亿关口,2022年营收更是达到40.50亿元。

由于业绩一路狂奔,也累积了大量库存,在2022年第四季度,酒鬼酒的业绩便开始下滑。数据显示,2022年第四季度,酒鬼酒实现营业收入5.65亿元,同比下滑27.12%;实现归母净利润0.77亿元,同比下滑55.70%。

酒鬼酒近8年营收增长情况(亿元)

数据来源:Wind

合同负债大降19.42%,经销商压力山大

在消费场景受抑制的背景下,不少经销商急于变现,导致了“价格倒挂”的出现。

为了改变“价格倒挂”的情况,酒鬼酒在2022年下半年便开始采用“控货保价”的策略。

在2023年上半年,当“控货保价”遇上“动销不畅”,酒鬼酒上半年实现营业收入15.41亿元,同比下滑39.24%;实现归母净利润4.22亿元,同比下滑41.23%。

从具体产品来看,酒鬼酒“内参”系列、“酒鬼”系列、“湘泉”系列分别实现营业收入4.41亿元、8.46亿元、3603.35万元,分别同比下滑31.67%、42.46%、76.69%,占营收的比重分别为28.64%、54.88%、2.34%。

数据来源:酒鬼酒中报

从降幅来看,中低端降幅要显著大于高端产品。而从目前的情况来看,酒鬼酒中低端系列产品占营收的比重要显著高于高端系列。

在此情形下,酒鬼酒2023年上半年合同负债(预收款)为4.48亿元,同比下滑19.42%;销售费用为4.23亿元,同比下滑29.15%;而存货为14.19亿元,同比增长17.27%。

另外,公司研究室注意到,2023年上半年,酒鬼酒的经销商数量为1774家,较2022年末增加188家,但其华南、华中地区的经销商分别为76家和530家,较2022年末分别减少13家和50家。

有市场人士表示,酒鬼酒为了刺激终端销售,通过开瓶和扫码活动,进一步促进渠道消化库存,但这也很大程度上分掉了经销商的部分“蛋糕”,导致经销商热情有所减退。

海通证券也曾指出:“公司实施渠道改革,将70%—80%的渠道费用都转移到消费者动销和激励活动,影响到了经销商的打款信心。”

次高端竞争激烈,酒鬼酒如何突破?

库存高企、动销不畅,亦或者品牌力不强,只是酒鬼酒业绩下滑的部分原因。

目前,国内市场面临着消费升级与消费降级并存的局面。在此背景下,高端酒拥有“面子属性、金融属性”的加持,因此消费场景稳固,可以抵抗市场压力,不断取得业绩突破。

但对于当下的次高端酒(300元—800元),市场竞争较为激烈,是不少主流白酒企业的必争之地,如古井贡酒(000596.SZ)、山西汾酒(600809.SZ)、洋河股份(002304.SZ)、舍得酒业(600702.SH)、今世缘(603369.SZ)等酒企的主流产品,基本都处于这一个价格带区间。

这些基本都是酒鬼酒的劲敌。其“内参”为代表的高端系列,还有“酒鬼”和“湘泉”为代表的中低端系列,都属于刺刀见红的品种。

酒鬼酒要想脱引而出,必须要找到差异化的突破点。

据中金公司调研显示,目前,宴席正替代商务场景成为次高端白酒的主要消费场景之一,约占白酒行业总收入的40%。县级和地级市等低线市场的宴席场景主流价位有望从100-300元升级至300元以上,驱动次高端白酒规模增长。

为了争夺这块市场,酒企各出奇招。据了解,酒鬼酒将旗下单品红坛与婚宴市场绑定,并冠名了综艺节目《中国婚礼》;今世缘一直以来主打的“缘文化”更是与宴席场景紧密相关,古井贡酒开始通过与影楼、策划公司等合作提供配套服务的方式,来争夺宴席市场的份额。

而即将到来的中秋、国庆,更是婚宴的主战场,哪家次高端酒企能抓住此次机会,或将成为今年双节营销的赢家。

但如何提升酒企管理层的积极性,也是一个问题。

据了解,目前中粮持有酒鬼酒31%的股权,管理层至今未有股权激励,但在2022年9月公司管理层进行过首次股份增持,截止2022年末,董事长王浩持有1万股,副董事长兼总经理郑轶持有1.01万股,副总经理王哲持有0.97万股,副总经理邹斐持有0.52万股,董事会秘书汤振羽持有0.45万股,副总经理、纪委书记胡晓熹持有0.28万股,财务总监赵春雷持有0.24万股。

下半年,随着白酒消费场景的进一步释放,对于次高端酒企的考验会进一步加剧,品牌如何穿越周期,实现破局重生,是当下应该思考的关键。

2022年6月酒鬼酒董事长王浩曾在股东大会上称,“按照我们既定的策略下去,未来100亿(销售收入)绝不是梦”。

不过,从2022年四季度营收增长开始下滑后,市场对酒鬼酒百亿未来究竟有多远,就持有不少质疑。希望,酒鬼酒能够梦想成真。