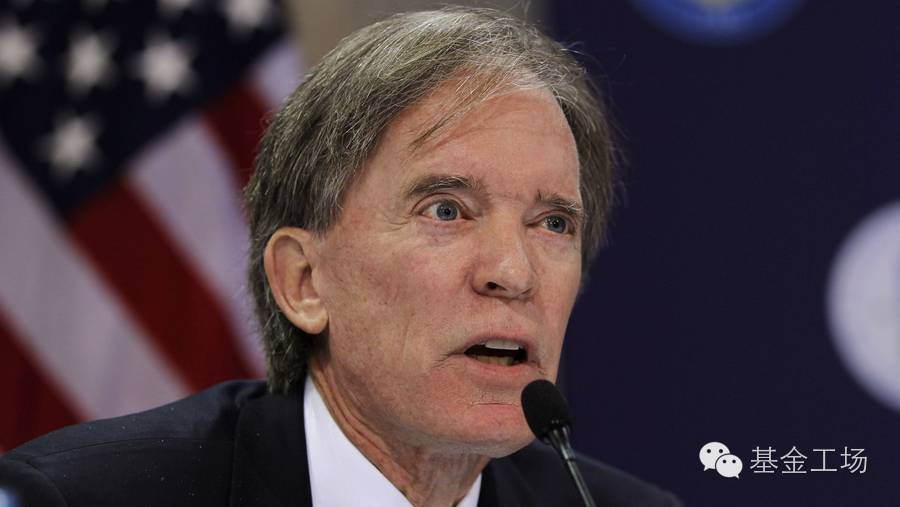

“当你真的沉浸其中时,你会发现,这是一场游戏,有输有赢,每天早上都会重新开始一场战争。” ——比尔 格劳斯

谈起比尔 格劳斯,除了“美国最著名的债券投资人”、“世界金融顾问奇才”、“债券界的巴菲特”、“债券之王”等一箩筐的光环和美誉,还有其“雷人”的语言以及其“离经叛道”的投资思维常为人津津乐道。

因21点赌博游戏开启金融生涯的他,拥有着跌宕起伏的传奇人生。他曾向100多家和投资相关的公司求职被拒,也曾创立世界上最大的资产管理公司——太平洋投资管理公司。然而正当巅峰的他,却又因宫廷政变被迫离开。

那么,这位极具金融天赋,极具话题争议的债券界巴菲特,到底如何用游戏思维成就金融传奇的呢?首先要从21点赌博游戏开始说起。

从21点赌博游戏中诞生的“债券之王”

天使和魔鬼总是站在对立面,21点赌博游戏也是这样,他可以使人一夜之间一无所有,也可以让其登上时代的巅峰,而比尔 格劳斯恰恰是那个撞到天使怀里的幸运者。

1954年,比尔 格劳斯全家搬到美国旧金山。1965年,作为一个游戏机的操盘手,他第一次面对赌场。真正开始玩21点赌博游戏是第二年春天,然而第一次试水,比尔 格劳斯就将50美元输了个精光。

回到学校后,格劳斯买了一本名叫《交易员致胜》的书,作者是畅销书作家爱德华 托普(Edward Thorp),这个作者是加州大学的数学教授,非常擅长21点游戏的技巧,他使用计算机计算最佳的出牌策略,而且在投资中应用这些策略,制造对冲。格劳斯对托普的观点非常着迷,并为此玩过多场21点牌来验证。

1966年五月,格劳斯毕业获得学士学位后怀揣200美元来到拉斯维加斯,租住在印第安旅馆。他每天要玩16个小时赌博游戏,四个月后,他赚了人生第一桶金1万美元。直到现在,格劳斯也认为他玩21点的那段时间对他的生涯非常重要,让他意识到赌博和金钱管理有很大的共性,要合理的分散风险,计算下一步,避免面对最困难状态。

1969年格劳斯退役后,在美国加州洛杉矶大学用他的玩牌技巧训练商学院的大学学生。在这段时间,他读到了托普1967年出版的另一本著作《战胜市场:科学分析股票市场系统》。当时他就有一个事业梦想,要在股票市场上进行投资策略操作。

1971年,格劳斯获得MBA硕士学位。接下来,格劳斯成为太平洋共同人寿保险公司的证券分析员,在这期间他遇到了詹姆斯 慕斯(James Muzzy)和威廉 波特林凯姆(William Podlichem)。他们三人合力说服太平洋共同人寿保险公司委托他们管理一个500万美元的债券资产。

在格劳斯开始管理这个基金后,他很快认识到如果只是做债券的简单利息交易他们就没法赚到更多钱,他追求的不仅仅利息收入,而是除此之外的资本增值总收益。

格劳斯当时的操作方法很快引起了太平洋共同人寿保险公司的投资部门主管沃尔特 哲克(Walter Jerky)的注意。在1973年,格劳斯说服哲克让南加州爱迪生公司(现在是加州第二大的公用事业公司)投入1千万美元的债券资产给他管理。

1975年和1976年,基金每年的回报率达到18%,这样的成功也吸引了很多客户。到1977年,太平洋投资管理公司管理的资产规模达到4亿美元。

在1980-1981年的债券市场下滑的情况下,格劳斯顶住来自客户的巨大压力,开始从事高回报证券交易,例如联邦房利美(Government National Mortgage Association)的公司债券。

大部分的金融经理当时都觉得这样的投资风险很大,但是格劳斯相信房利美债券在利率下调后收益会上升,后来市场也证明了他是正确的。在1987年,当太平洋投资管理公司的管理资产规模达到200亿美元的时候,格劳斯开始了他的主要基金—总体回报基金(Total Return Fund)。

至此,格劳斯实现了债券之王的逆袭。根据1993年养老金与投资杂志的调查,格劳斯被同辈人认为在是美国证券市场最有影响力的权威。

格劳斯和PIMCO不得不说的风云往事

太平洋投资管理公司是世界上最大的资产管理公司之一,作为这家公司的的合伙创始人和管理人之一,格劳斯管理着资金规模达到960亿美元的太平洋投资总体回报基金(PTTAX)和其它几个小型的基金。其中,总体回报基金是世界是最大的债券基金,同时也是世界第五大的共同基金。

总体回报基金不仅在规模上超大,更重要的是在比尔 格劳斯的领导下,这支基金创造的回报率也非常抢眼。自从1987年格劳斯领导基金后,这只基金就成为美国及世界金融界的最耀眼的明星基金之一。在过去的十年里,该基金的平均回报率达到8.3%,格劳斯也因此被纽约时报称之为“美国最著名的债券投资人”。

2014年9月,格劳斯被宫廷政变赶出自己一手创建的PIMCO。一年过后,他通过一纸诉状,将PIMCO告上了法庭,要求PIMCO赔偿他损失的奖金超过2亿美元,而且申明如果赢了这些钱,他一分钱不要都捐给慈善机构,只是为了让那些赶走他的人付出代价。

随后,劳格斯加入了Janus资本集团,负责管理Janus无约束债券基金,继续自己的金融生涯。

比尔 格劳斯“离经叛道”的投资哲学

比尔 格劳斯的投资哲学与其独特的生活方式和思维方式分不开。他认为组合资产投资经理信息泛滥是一个大弱点,因此他不太读邮件。他的座右铭是:“我不想和其它人联系,我想独立思考。”很有意思的是,比尔 格劳斯工作日中最重要和有价值的时间是早上9-10点之间,然而这段时间不是像别人一样在办公室工作,而是在健身房边修炼瑜伽边思考。

在投资思维上也是这样,他没有像其他投资者进行常规的科学分析,而是将赌博游戏应用在投资决定时做的风险分析和可能性计算当中。

他指出长期的投资成功,无论股票还是债券,都依赖于两种因素:前瞻预测能力和正确的组合投资结构。前瞻预测性包括人口和政治趋势,美国的结构变化和3-5年的世界经济情况,考虑这些情况能避免毁灭性的感情行事,也正是这些感情行事使投资者在市场非理性时候犯下错误。

格劳斯领导过银行和保险公司,首先借入短期贷款并发放长期贷款,制造利率差,这样保证长期收益回报。后者吸引了稳定的资金流入,而且能粗略计算未来的回报。

这种金融结构的一个成功例子就是巴菲特的伯克希尔哈撒韦公司。有专家说很多时候格劳斯在资产管理过程中使用了很复杂的方法,显示了与利率相关的思考的自由和灵活。根据晨星杂志的分析员埃里克 雅各布(Eric Jacobson)的说法是:格劳斯做事的方法很复杂而且比大多数资产组合投资经理都更激进。

比尔 格劳斯雷人之语

格劳斯的言论往往显得语不惊人死不休,他的一句话往往会引起14万亿美元的债券市场的震动。以下是他的部分语录。

“美国人现在知道房价可以下跌了,而且不是跌10%,20%,或者30%,在有的地方是跌了40%甚至50%。但是五年以前,我们想着房价只是上涨。”

“我们可以不仅影响美国,而且可以影响整个发展中的世界。”

“价格非常重要,这是我最在意的。”

“只要股市还在做它的本质工作,价格就会趋高,财富效果就会使美国经济继续强劲,这样美联储降息的步伐就会放缓。”

“通货膨胀和紧缩是这个世界同时存在的两个方面。”

“能源成本过高加上利率过高就会增加经济衰退的风险。”