有一天我们终将老去,但最近养老金“入不敷出”的报道却叫嚣尘上。最突出的是媒体曝出黑龙江养老金仅够付1个月这样骇人听闻的消息。虽然这一现象只出现在少数省份,但却激起巨浪:等我们老了养老钱能不能按时、足额领到?会不会领的还没有交的多?……

在我看来养老保险不是会不会破产的问题,而是以怎样的名义掩盖破产的实质。延迟退休难道不是一种变相破产吗?多交10年钱,然后少拿10年,里外里差了20年的养老金。多么伟大的构想啊,一下入不敷出的养老金大难题迎刃而解了。更有甚者像我二姨,如果是按照退休延迟之后的年龄60来算,不到59岁仙逝了。那岂非社保都不必支付什么养老金,直接全省了。所以阅读本文请自备“速效救心丸”。

此外,新华社的一篇消息援引中国社科院财经战略研究院发布的中国政府资产负债表数据显示,中国社保基金缺口10万亿。2009年的4万亿财政刺激已经托起整个世界经济,10万亿将是怎样一个概念?笔者头脑中浮现的是黑洞的景象。我们要面对的明天,前方是漆黑的一片。在这个迅速裂变,新事物不断涌现,技术颠覆一切的时代。我们所走的路,是前人从未走过的……例如第一,古代金银本位,通货膨胀不是常态,因而可以储蓄养老,但是今天不行。今天通货膨胀成为常态,储蓄的养老钱,到了老的时候已经不值钱了。第二,古人没有计划生育,可以依靠儿女养老,但是今人都是独生子女,不能依靠。独生子女这一代,将来头上少则4-6个老人,多则6-10个老人,怎么养老?第三,今人预期寿命延长,过去储蓄的养老钱,今天不够用了。总结为一句话,古人可以私人养老,今人不行。

我们是在完全未知的领地,探索中前行……

归纳一下当下养老资金面对的几大难题

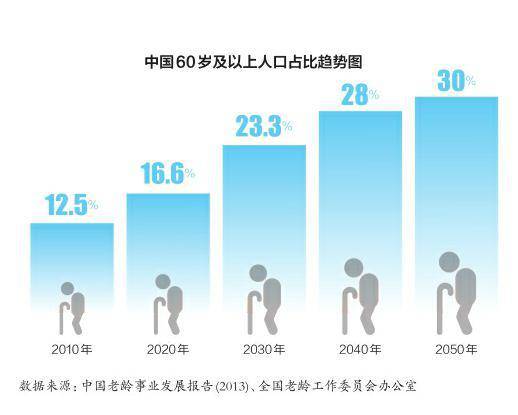

01“人口老龄化”

这套保险体系设立之初是4-5个人养一个人,到今天已经变成不到三个人“养”一个老人,未来会更加严峻。

数据:(2015)人社部部长尹蔚民也公开表示,中国养老保险体系可持续性方面存在隐忧,中国是一个未富先老的国家,又是一个急剧快速老龄化的国家。中国现在60岁以上人口为2.1亿,占总人口的比重达到15.5%。综合有关方面预测,到2020年,60岁以上的人口将达到19.3%,2050年达到38.6%。当前中国职工养老保险的抚养比是3.04 1,到2020年就要下降到2.94 1,2050年将下降到1.3 1。(2016最新数据显示已经提前5年降至2.87:1,原本估算到2020年就要下降到2.94:1,光荣的提前完成了)。数据表明不到3个年轻人交的社保基金在支撑一个老人的退休金。问题最严重的是我们这些80后,等到我们2040年开始陆续退休的时候。按目前这个抚养比下降速度计算,恐怕等到80后退休的时候,抚养比将降到1:1以下。

但是问题来了,一个年轻人交的养老金够支付一个老人的退休金吗?目前来看很难,甚至有部分年轻的收入还没有老人的退休金多。那咋办呢?这问题我们后续再讨论。

除了计划生育导致年轻人占比失衡外,还有一个令人触目惊心的就是生育率也处于历史低位。2010年人口普查显示中国总和生育率仅为1.18,这意味着未来人口每过一代减少45%以上。至于二胎能有多大程度的缓解人口数量缩减,还是未知数。

02 纸币时代—不断缩水的购买力

33年前,四川的汤婆婆往银行里存了400元钱,当年这笔钱能买一套房子、400斤猪肉、1818斤面粉、727盒中华香烟或50瓶茅台酒。今天,汤婆婆取出这笔钱,连本带息835.82元,仅够买300多斤面粉、42斤猪肉或1杯茅台酒。——四川汤玉莲老人活生生的事例

由此,我们可以设想一下,33年后呢?今天的1万元可能在30年后的购买力将会缩水到不剩10%。所以曾经我们认为只要在年轻的时候努力攒钱,晚年就可以颐养天年。但今天还能抱有这样不切实际的妄想吗?可以说纸币的历史就是一部通胀的历史,全世界所有国家的货币都在贬值的下坡路上一路狂奔。

35年(1971—2005年)时间,相对于黄金的价格而言:

- 瑞典克朗的购买力下降了96%

- 英磅的购买力下降了95.7%,

- 法国法郎的购买力下降了95.2%(1999年以后折算为欧元)

- 加元的购买力下降了95.1%,

- 美元的购买力下降了94.4%

- 德国马克的购买力下降了89.7%(1999年以后折算为欧元)。

自从1971年,布雷顿森林体系解体,美元和黄金脱钩之后。1971年的1美元到现在,其真实购买力大约仅剩3美分。这意味着无论你年轻时打工攒了多少现金,最后至少将近98%的购买力被通货膨胀侵袭掉。这也是为什么今天北京的房价已经被炒到了宇宙第一,把纽约都摔在几条街后面的本质原因。因为一线城市的房产永远是稀缺资产。保值性好啊……

这也是我们在规划养老金上最大的难题。如何能够跑赢通货膨胀呢?看着e租宝12%的收益都能骗那么多人,就知道对于普通百姓来说,跑赢通胀的投资渠道多么的闭塞。还是老规矩如果本文读者集齐999人,笔者将在后面发给大家一个跑赢通胀的资产配资方案。笔者之前从事对冲基金交易,主要工作就是负责为客户提供大类资产的配资方案。其实金融市场满地都是黄金,只是普通人分不清机会和陷阱。

03 延迟退休的新规

2016延迟退休年龄最新规定:渐进式延迟退休方案年内推出。这办法其实是一种变相的提高保险费的办法。

第一,这违背了契约精神,损害了那些足额交付了养老保险金而希望退休养老的人的利益。第二,延迟退休并不能根本解决养老金账户亏空的问题,只是把问题向后推。延到快死的那一天再领取养老金,账户亏空的问题当然不会存在,但这在本质上等于是取消社会保险制度。这对那些交了保险金的参保人就是赤裸裸的掠夺!以北京为例,粗浅计算一下,要活到79岁才能回本。

按照延迟退休的新规定到2045年无论男女,退休年龄都为65岁。(笔者在北京就以北京为例好了)

首先。看看2016年最新北京五险一金缴纳比例↓↓↓

算账之前搞清楚一个概念:缴费基数,即社会平均工资的60%-300%,比如社会平均工资是1000元,缴纳的基数可以是600元-3000元。

以2016年北京夏季平均薪酬9240元为例,25岁开始缴纳,总计缴纳年限40年估算一下(按规定65岁退休)。

养老保险

个人缴纳:9240×12×40×8%=354816元,单位缴纳:9240×12×40×20%=887040元。总计:244301+610752=1241856元。天呐!到退休我们竟然要交1241856元!少说可以在北京买间卫生间了。

那么退休后我们可以领多少呢?

每月领取总额=基础养老金+个人账户养老金基础养老金=(全省上年度在岗职工月平均工资+本人指数化月平均缴费工资)÷2×缴费年限×1%=(9240+9240)÷2×40×1%=3696元,个人账户养老金=个人账户储存额(个人缴纳总额)÷个人账户养老金计发月数=354816÷101≈3513元。所以每个月可以到手:3696+3513=7209元。

再来给你们算一下多久可以回本?

1241856÷7209÷12≈14.4年

所以,奋起的80后,90后们努力地好好活下去吧,再怎么着也得活到(65+14)79岁才够本啊!这个数据是假设状态下的估算,因为40年工资是会上涨的,基本上五险一金只会越交越多,最后的结果也远比我们实际交的要少得多。