券商行业业绩波动背后,正处“寒冬”的券业也透露出诸多新的趋势与迹象。

中报里不仅有过去的成绩,更有未来的布局。

正在陆续披露的券商行业中报并无太多亮点,业绩下滑情况亦在市场预期之中。但业绩波动背后,正处“寒冬”的券业也透露出诸多新的趋势与迹象。当前,“强者恒强”格局延续,券业龙头业绩表现相较平稳,并开始在市场低迷期加紧新业务的拓展。此外,业务结构调整的步伐加快,以自营、信用业务等业务为代表的重资产化趋势开始愈加明显。

国泰君安 :过冬不忘业务拓展

作为券业龙头, 国泰君安 也未能避免因市场行情低迷所导致的业绩下滑。相比业绩表现, 国泰君安 在新业务布局、创新业务推进上的表现可圈可点,上半年连续获得跨境业务、场外期权一级交易商等多项新业务资质。

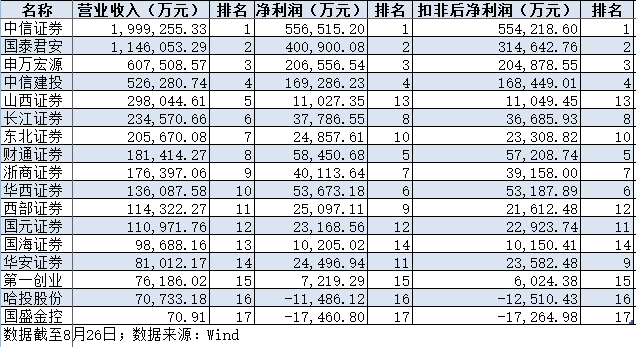

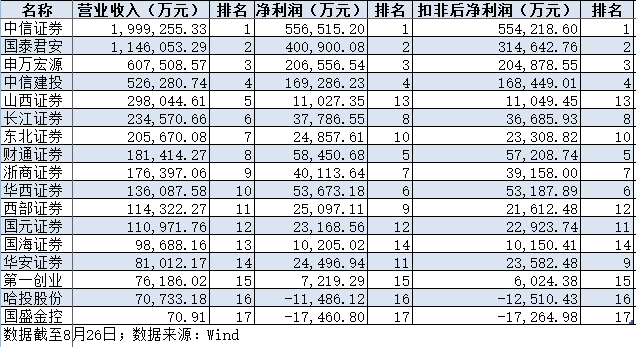

截至8月26日,A股已有17家上市券商发布了半年度报告。 国泰君安 在本周披露中报,上半年集团实现 营业收入 114.61亿元,同比增长3.21%;归属于上市公司股东的 净利润 40.09亿元,同比减少15.71%。其也成为继 中信证券 后,第二家中期营收过百亿元的券商。

影响券业龙头业绩表现的最主要原因,依然是低迷的市场行情。根据证券业协会的统计,2018年上半年我国证券业实现营业收入1265.72亿元、净利润328.61亿元,同比分别下降11.92%和40.53%。 国泰君安 业绩表现优于行业整体水平。

分业务板块来看,经纪业务手续费净收入25.36亿元,同比下滑4.8%;利息净收入27.64亿元,同比下滑3.3%;投行业务收入10.5亿元,同比下滑20%;资管业务收入8.08亿元,同比下滑8.9%。与之相对应的是,具体业务方面,上半年 国泰君安 股票交易和基金交易市场份额,同比都出现不同幅度下滑;较上年末,融资融券余额、股票质押业务待购回余额还分别减少了14.48%、26.05%。此外,公司上半年IPO承销金额28.69亿元,同比大幅下滑56%,或成为拖累该板块业绩的主要原因。上半年 国泰君安资管 的资产管理规模达8383.98亿元,较上年末减少5.46%;其中,主动管理资产规模3264.80亿元,较上年末减少4.53%。

在传统业务领域,自营等资金类业务提振了公司上半年业绩。根据行业分析师的统计,以“投资收益+公允价值变动-合营联营中企业收益”来衡量公司大自营业绩,上半年合计实现29.8亿元,相比去年同期小幅下滑5%。其中,投资收益一项同比增长20.6%,主要由于转让 国联安基金 51%股权而获得收益所导致。

行业排名仍在、业绩表现下滑,这是 国泰君安 中报里的明显特征,也是上半年整个券业的基调。但中报也同时透露,“寒冬”中的券业龙头并未被动等待,而是加紧业务领域的拓展,在衍生品及FICC(指固定收益证券、货币及商品期货)等业务抢先布局。

国泰君安 在中报里表示,今年以来公司已经先后获得跨境业务、人民币利率互换清算代理业务、信用违约互换集中清算业务、场外期权一级交易商资格,并首批担任公募基金结算参与人,推进FICC、PB(主经纪商)、金融科技等领域的创新。

有非银行业分析师就指出,伴随资本市场国际化进程的推进, 中信证券 、 国泰君安 都开始加大FICC业务布局,该业务也将是券商行业重要发展方向,客户需求有望逐步提升。 国泰君安 较早就完成了FICC业务链的搭建并拥有业务全牌照,品牌优势相对明显。

从上半年来看,该业务贡献度已经有明显提升。中报显示, 国泰君安 权益及股指类场内期权做市规模排名行业第一,贵金属期权占全市场业务规模的30%以上,利率互换累计交易量在券商中排名居首。

申万宏源 :重资产业务收入提升

申万宏源 是屈指可数的中期净利润正增长券商之一。具体来看,支撑业绩的主要是自营、信用业务等重资产型业务,减缓了经纪、投行等板块业绩下滑带来的冲击。 申万宏源 的业务分化,实际上也是近几年来券商盈利模式重 资产 化的一个缩影。

中报显示,2018 年上半年,公司实现营业收入60.75 亿元,同比增长0.21%;归属于上市公司股东的净利润20.66 亿元,较上年同比增长0.76%。从主业 营收 的构成来看,上半年, 申万宏源 经纪业务收入25.78亿元,同比下降7.77%;投行业务4.3亿元,同比大幅下滑24.67%;资管业务收入小幅上涨,中期实现收入7.4亿元、同比增长7.07%。但与之形成鲜明对比的是,上半年, 申万宏源 自营及其他投资业务实现收入7亿元,同比增长145.8%;信用业务实现收入12.6亿元,同比增长47.3%。

根据利润来源、成本等不同,业内观点将券商业务以重资产、轻资产做为区分,近几年来对于模式切换的讨论也尤为热烈。其中,依靠资产负债表的扩展来实现利润的业务,如自营、资本中介、直投等业务为重资产业务,而通过牌照价值来实现利润的业务,如经纪、投行、资管等则视为轻资产业务。

在多位行业分析师看来,与海外证券行业的发展路径类似,重资产化也将是国内券商的必然趋势。尽管可以通过更低的成本实现更高的利润,但目前包括经纪业务佣金率、资管业务管理费率已经承销费用等竞争愈加明显,轻资产业务的盈利能力持续下滑,难以保障行业整体的发展和扩张。另一方面,伴随两融、股票质押等业务的迅速发展,券商行业近几年来资产负债表均呈现快速扩张,盈利模式已经开始逐步重资产化。

相比而言,重资产业务更考验券商的资本实力,盈利来自于资产负债表的扩张,券商的净资产体量将决定其盈利能力。重资产化的模式下,收入来源更为多元且业绩表现更为稳健;同时,券商之间也更能体现战略的差异,避免了以往轻资产业务为主的“同质化”现象。

仍以申万宏源为例,中报显示公司总资产达到3367亿元,较去年末增加368亿元、增长12.27%;归属上市公司股东净资产为675亿元,较去年末增加123亿元、增长22%。资产规模的扩张,主要得益于公司在今年初完成120亿元的定增。资本实力提升,重资产业务扩张也较为明显。从资产科目的变化来看,股权质押相对应的买入返售金融资产、自营等相对应的交易性金融资产都有明显增长。

东兴证券 行业分析师还指出,中报显示 申万宏源 资产负债率 由2017年末的81%降低至79.5%;杠杆水平的降低,实际上给予公司未来进一步做大规模的上升空间,短时期内对 EPS ( 每股收益 )产生一定压力,但龙头券商的重 资产 化将成为行业趋势,并将以主动提升杠杆率水平的方式来实现。