李嘉诚旗下的长实地产股价连日来屡创新高,去年初至今市值增加超过千亿港元,长实地产也即将更名为长江实业集团。

不过,对于已经90高龄的李嘉诚而言,这并不是最重要的。对于没有减持打算的超人,股价上涨只是数字游戏,如何将长和系高达万亿的资产安全顺利交接给下一代,保几代人的太平,才是耄耋老人最关心的事情——人同此心,心同此理。

梳理近几年李氏商业帝国的一系列资产腾挪和世纪重整,可以发现万亿资产腾挪已经接近尾声,长实地产的更名也许是这场全球范围内资产大布局的一个标志性时间节点。

细数李氏帝国近年的资产腾挪路径,可以发现:以欧洲和加拿大、澳大利亚等英联邦国家为核心,在全球范围内,不同行业间分散化配置能产生稳定现金流的资产是一条主线。

对继任者扶上马送一程。在经商数十载之后,李超人在耄耋之年,于全球政经的惊涛骇浪之中,辗转腾挪,已经为子孙后代重新盘整了铁桶江山。

全球配置,负债极低,现金流稳定,置主要资产于法律完备、政经稳定之地——功成身退,李嘉诚退居二线终于可以进入倒计时了。

当王前首富庞大的地产资产在短短一个月之内易手之时,方知:姜桂之性,老而弥辣,超人之名,并非虚得。

长实地产股价逼近新高,谁说超人错过了本轮房价飙涨?

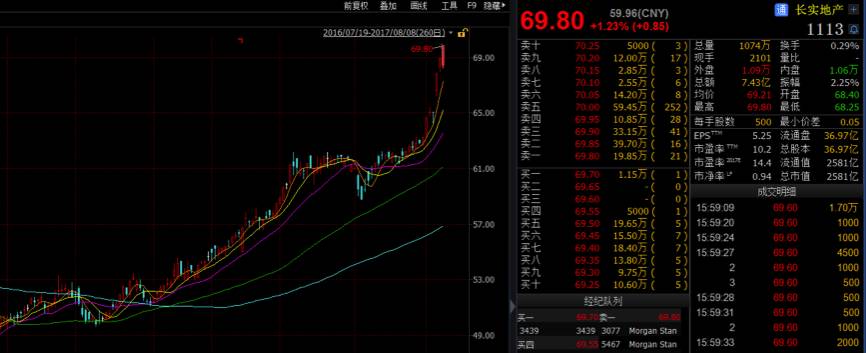

不经意间,长实地产股价小幅快跑已经逼近70港元大关,距离2015年世纪重组在港股重新上市后首日收盘价的历史高位,仅一步之遥。今年以来,长实的股价已经上涨了超过45%,如果从去年初的最低位算起,涨幅翻倍已经近在眼前。前期关注面包财经的读者应该记得,在长实地产40多港元的价位上,面包财经曾多次撰文认为该公司被低估,转眼间预言已成现实。在今年三月底四月初,我们曾经撰文讨论,长实可能会创出历史新高,这一预判是否成立,还有待时间检验。

不过,长实的业绩确实靓丽,很可能会支撑我们此前的判断。长实近日发布的业绩报告显示,今年上半年收入为298.63亿港元,同比上涨8%,净利润为144.1亿,同比暴涨67%。

业绩发布后,长实地产股价连日上涨。截至8月8日,股价收于69.80港元。年初至今,长实地产股价涨幅高达49.78%,市值增加超过750亿港元。下图为面包财经对长实地产股价走势的截图:

长实地产股价能持续上涨,除了业绩亮丽外还受到巨额回购的刺激。据财报,截至今年6月底,长实地产耗资69.87亿港元,回购了超过1.26亿股股份。

持有的优质物业显示出强大的抗风险能力,一扫此前的阴霾,尤其是位于香港的旗舰物业。今年上半年,其投资物业重估税后净额为49.3亿,上年同期这一数字仅为2.67亿。物业重估前,其净利润为94.8亿,同比涨幅为14%。长实地产称,投资物业重估大涨,主要是由于中期优质写字楼物业价值上升所致。

据香港差饷物业估价署数据,2017年6月香港港岛私人住宅平均售价为156743港元/平方米,同比上涨19.97%。与五年前相比,涨幅高达48.74%。下图为面包财经根据香港差饷物业估价署绘制的香港港岛私人住宅楼价逐月走势:

不过房地产已经不是长实地产接下来的投资重点,为了彰显长实在非地产领域的多元化投资,李嘉诚已经宣布要把长实地产更名为长江实业。除原有地产业务,长实也正积极发展如基建投资、地产投资物业及飞机租赁等固定收入业务。

这是2015年世纪重组之后,长实又一次彰显业务调整方向的更名。2015年年初,李嘉诚旗下的长实和和黄集团宣布重组,分别为长和及长实地产。长和主要接手这两大集团的所有非房地产业务,而长实地产则合并了其中的房地产业务。如今,长实地产都要向基建等投资;这意味着,李嘉诚家族的新增投资正逐步淡出地产领域。

万亿资产大挪移:出售内地香港地产项目,收购海外基建

李氏商业版图正常的布局调整,一度伴随着一些指责之声,主要针对其出售内地商业地产的交易。

公开资料显示,近五年间,长实的地产资产出售中,大部分为内地和香港地产项目。最新的一次大规模交易是在2016年10月底,以约230亿港元的价格出售上海浦东世纪大道的世纪汇广场项目权益。

李嘉诚曾在一则公司公告中道出了出售内地和香港地产的理由,其称,目前土地价格偏高而构成风险。事实也证明,此前李嘉诚提前发起的巨额交易,颇有先见之明。去年以来随着房地产调控加码和其他诸多原因的共同作用,高负债的商业地产商面临资金和偿债压力。万达在上个月,火速抛售旗下万达广场和万达酒店,比李嘉诚的动作至少晚了三四年。

下图为面包财经根据公告绘制的李嘉诚家族旗下公司近五年来出售的内地和香港各类资产:

据统计,2013年至今,李嘉诚家族出售的大陆和香港资产高达1200亿港元。除了地产外,出售的资产还包括港口、零售、电讯等业务。不过,截止目前为止,长实地产在内地还拥有超过1000万平方米的土地储备,诸多项目仍然在开发中。但对比2017年中报和2016年年报数据,长实在内地的土地储备小幅减少,以此推测,今年上半年长实很可能没有在内地拿地,处于存量消耗状态。

尽管仍拥有巨量的土地储备和投资物业,但在李嘉诚的商业版图中,地产所占比重正在持续下降。

李嘉诚旗下的主要上市公司有长和、长实地产、长江基建、电能实业、港灯及长江生物科技等。截至目前,李嘉诚所掌控的上市公司的总市值已高达万亿港元,资产规模亦超过万亿。在出售内地项目同时,李嘉诚正加快海外投资步伐。海外投资的重点是欧盟国家和英联邦国家的基础设施、能源等能够带来稳定现金流的项目。

早在2010年,李嘉诚旗下集团就以91亿美元收购了英国电力网络业务EDF energy的电网资产。进入2017年,海外投资的步伐明显加快。年初至今,李嘉诚就宣布了3笔大规模的海外并购,涉及资金高达1000亿港元。

下图为面包财经根据公告绘制的李嘉诚家族旗下公司近五年来收购的部分海外资产:

收购的重点区域是德国、荷兰、奥地利等老牌欧洲发达国家,以及英国、加拿大、澳大利亚等英联邦国家。

巨额收购凭借的正是充沛的现金储备,而这种收购动作还可能持续。长实地产在2017年中期业绩报告中称,其拥有大量现金,加上未动用银行贷款额,其资金流动性持续稳健,有足够财务资源以应付承约及流动资本需求。实际上,长实地产的净负债当前维持在近乎为零的水平。长和的负债率也仅有23.2%,手持现金和可变现投资超过1577亿港元。

李泽钜则在长江基建财报中称,延续成功收购的动力,长江基建将继续放眼其他发展机遇,尤其对大型资本密集交易倍感兴趣。这意味着,李嘉诚家族的海外并购之路可能尚未结束。

耄耋之年腾挪资产:为后代盘整铁桶江山

经过一系列调整,包括长实地产、长和等旗舰公司在内,李嘉诚的商业版图已经形成了在全球范围内横跨多国,横跨多行业的分散布局。

从地理分布上包括:中国内地、香港、英国、德国、奥地利、加拿大、澳大利亚、东南亚诸国……

从行业分布上,横跨地产、基建、港口、零售、石油、天然气、水务、电信、保健品、互联网等多个行业。

翻查各旗舰公司的财报,经过一系列调整之后,来自英联邦国家和欧盟国家的收入明显增加,来自内地和香港的收入占比则明显下降。

此前的统计数据显示,目前李嘉诚有六成的投资在欧洲,其中英国占比就高达四成,英国媒体甚至惊呼李嘉诚买下了大半个英国。当下,英国近三成的天然气市场、近三成的电力分销市场和部分的供水市场都是由李嘉诚旗下公司控制。以电能实业为例,电能实业2016年年报显示,电能实业的盈利贡献有60%来自英国,13%来自澳洲,在中国香港和中国内地的的盈利贡献占比仅为20%。下图为2016年电能实业各业务盈利贡献图:

不过伴随着2017年的几笔大投资,李氏的投资重点,实际上已经从英国扩充到包括加拿大和澳大利亚在内的英联邦国家。

如果从整体上复盘最近几年李氏的投资脉络,大致可以发现一个轨迹。

1、兵马未动粮草先行,出售内地可变现资产筹集现金,以确保资产盘整之季的现金流安全。

2、公司迁册,将旗舰公司注册地址由香港改为有免税天堂之称的英属开曼群岛。

3、在法律完备的英国本土和欧盟地区加码消费、基金、电信等能够带来稳定现金流的资产,同时这些地区人口密度适中,经济发达,可保持长期的稳定收益。

4、在地广人稀资源丰富的加拿大、澳大利亚等国加码能源项目,增持基础资源。

5、在内地留存土地储备和未开发项目,缓缓变现,同时不错过内地未来土地升值带来的剩余红利。

6、适度在东南亚国家布局。

7、在整个资产盘整过程中保持极地负债率,以应对任何可能出现的意外事件。

当然李嘉诚也没有放弃在美国的布局,除了旗下公司拥有部分美国业务外,此前还通过旗下维港投资入股了FACEBOOK这场的超级互联网大牛公司。

在这过程中,遭遇了英国脱欧等黑天鹅事件,但与大局无碍。去年,英国公投脱欧后,李嘉诚旗下上市公司的股价曾接连受挫。2016年一些公司的业绩也因汇率等原因出现下跌。李嘉诚曾在去年财报中称,英国脱欧将于未来至少两三年间,为英国及欧洲带来不少负面挑战,但因集团投资绝大部分为民生必须品,故相信根基仍属稳固。

事实验证了李嘉诚的判断。欧洲的业绩似乎比市场预期要更好。如今,欧元兑美元一路走高,英镑汇率也早已企稳。这也使得其旗下上市公司的业绩快速回升,今年上半年,过半收入来自英国的电能实业净利润上涨15.77%;长和净利润上涨6.69%。

2016年5月,89岁高龄的李嘉诚因肠胃炎罕见缺席股东周年大会,随后李嘉诚旗下上市公司股票出现下跌。该月,其旗下公司市值蒸发超过400亿港元。

但如今,随着李氏商业帝国的调整接近尾声,市场再度认可其资产价值。而李嘉诚退居二线担任顾问,李泽楷全面接掌家族产业的时间表,已经在市场的预期之中。

无论多丰厚的身价,安全第一。在万达系、复星系等一系列民营财团海外并购遭受挫折之际,李氏的万亿资产航母已经越过惊涛骇浪到达彼岸。

回望神州,尚余一千万方土地。进可攻,退可守,任他东南西北风。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。