一、一周并购总体动态

7月22日至7月28日,以上市公司为收购方的并购较上周有所增加,达到47起,涉及44家A股上市公司,其中民盛金科(002647.SZ)、建研集团(002398.SZ)、北方稀土(600111.SH)均发起两起并购。

有关上市公司的47起收购事件中,涉及定增重组或者构成重大资产重组的重组事件数量与上周持平,其中江粉磁材(002600.SZ)、东杰智能(300486.SZ)、通达动力(002576.SZ)三家上市公司收购同时构成定增重组和重大资产重组认定标准,诺邦股份(603238.SH)收购构成重大资产重组事件。

值得注意的是,江粉磁材和通达动力收购事项均构成借壳上市,交易完成后上市公司控制权将发生变更,是今年迄今为止继ST云维(600725.SH)之后的又两起借壳交易。

本周并购市场上中小创上市公司再次成为主力。具体来看,主板有15家,中小创有29家。主板中,深市和沪市分别有6家、9家。以沪深两市划分,深市遥遥领先,有35家公司发生并购,沪市有9家。

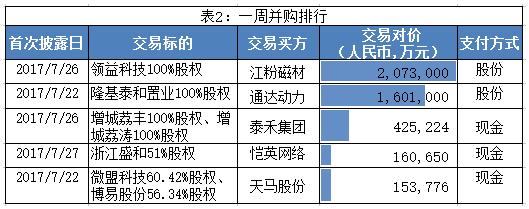

本周已经披露发生额的并购交易总额近488亿元,其中江粉磁材收购领益科技100%股权涉及金额为207.3亿元,成为今年以来最大的借壳交易收购,通达动力收购隆基泰和置业100%股权的借壳交易涉及金额为160.1亿元,此前ST云维收购新三板公司深装总(835502.OC)98.27%股权交易价格为48.15亿元。

二、一周上市公司并购对价排行

三、一周并购重组审核结果

根据上周公布,中国证监会并购重组委员会原安排7月26日上午审核越秀金控(000987.SZ)发行股份及支付现金收购广州证券32.765%股权事项。

但因公示期间,越秀金控涉及重大事项核查,公司决定中止本次重大资产重组审核,待后续核查程序履行完毕后再申请恢复审核公司重大资产重组事项。

截至7月28日,中国证监会并购重组委员会暂未安排有关重组审核事项。

四、一周并购典型事项——江粉磁材收购领益科技100%股权

1.交易方案概述

江粉磁材拟向领胜投资、领尚投资、领杰投资发行股份购买其合计持有的领益科技100%的股权,交易作价207.3亿元。本次发行股份价格为4.68 元/股,共计发行44.29亿股份。

本次拟购买资产的预估值占上市公司截至2016年末的资产总额的比例为162.60%,占净资产比例达到385.09%,故构成借壳上市和重大资产重组。另因涉及发行股份,本次交易需经证监会并购重组委审核通过才能予以实施。

本次交易前,汪南东持有江粉磁材18.46%的股份,为上市公司控股股东及实际控制人;本次交易完成后,领胜投资及其一致行动人领尚投资和领杰投资将合计持有上市公司65.29%的股份,领胜投资将成为控股股东,曾芳勤将成为实际控制人。

2.交易标的简介

本次交易标的领益科技成立于2012 年7月,主要从事消费电子精密功能器件,其广泛应用于智能手机、平板电脑、笔记本电脑以及智能硬件等领域,终端品牌客户包括苹果、华为、OPPO、VIVO等国内外手机厂商。

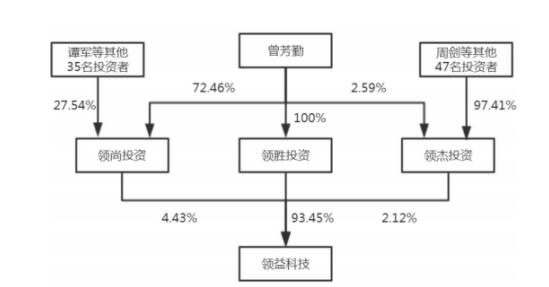

在股权关系上,领胜投资持有领益科技93.45%的股权,领尚投资和领杰投资分别持有领益科技4.43%和2.12%的股权;曾芳勤除持有领胜投资100%股权外,还持有领尚投资72.46%的股权和领杰投资2.59%的股权,其合计间接持有领益科技96.71%的股份,是领益科技的实际控制人。

在成立五年左右的时间里,领益科技实施了12次重大资产重组。截至本报告书签署日,领益科技有21家控股子公司(不含注销中的子公司)和1家参股子公司。

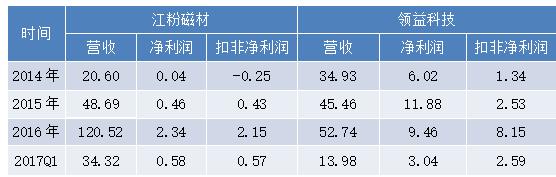

截至今年3月31日,领益科技资产总额近51亿元,资产净额为27亿元;2016年实现净利润9.46亿元,今年一季度实现盈利约3.04亿元。

3.对价支付安排及股份限售

本次交易以股份支付完成,交易对方领胜投资、领尚投资、领杰投资分别承诺:其因本次交易所获得的上市公司股份自股票上市之日起36个月内不得转让。本次交易完成后6个月内如上市公司股票连续20个交易日的收盘价低于发行价,或者交易完成后6个月期末收盘价低于发行价的,其持有公司股票的锁定期自动延长至少6个月。

4.业绩承诺以及业绩补偿

交易对方领胜投资、领尚投资、领杰投资共同承诺:领益科技2017年至2019年实现扣除非经常性损益后归属于母公司所有者的净利润分别约为11.47亿元、14.92亿元和18.61亿元,合计45亿元。

业绩补偿优先选择股份补偿,若股份不足以支付补偿,则以现金补足差额。

5.本次交易总评

随着消费电子行业终端产品升级和不断增长的市场需求,行业上游竞争也在加速整合。此次江粉磁材收购领益科技100%股权不仅是一次借壳交易,也是一次产业整合交易,有利于实现业务协同性,增强双方在消费电子行业上游市场中的竞争力。

江粉磁材主营磁性材料的研产销,但自公司于2011年上市以来,该业务表现不佳,净利润连续四年下降。从2014年开始公司开始筹划资产重组,布局新业务,业绩也随之提升。

2015年和2016年江粉磁材先后完成收购帝晶光电和东方亮彩100%股权,实现在智能手机触控显示器件和精密结构件上的布局,从而进入消费电子零部件行业,形成磁性材料、平板显示器件、精密结构件和贸易及物流服务四大业务板块。上市公司亦藉此一改往年业绩颓势,2015年和2016年净利润分别同比增长约12倍和4倍。

对上市公司来说,本次交易是其在消费电子上游行业的进一步推动,而领益科技也可通过此次借壳获得上市公司此前并购的两个同行业标的,实现产业整合。领益科技主业是消费电子精密功能器件,主要为下游行业提供金属、结构件、粘胶与屏蔽件的“一站式方案”服务。

精密功能器件行业处于消费电子行业微笑曲线的较下端,该行业受上游原材料和下游终端产品行业两端影响,相对利润率较低。2014年至2016年,领益科技主营业务综合毛利率为28.60%、37.05%、31.27%,呈现一定的波动。

消费电子行业终端产品竞争激烈,行业集中度高,这也使得领益科技客户集中度较高,成为终端产品市场中领先企业的供应商。2014年至2016年以及今年一季度公司前五大直接客户销售占比分别为80.85%、71.75%、65.65%和 57.64%。在终端品牌客户上,2014年至2016年领益科技对苹果、华为、OPPO、VIVO的销售收入占各期收入的比重均超92%。

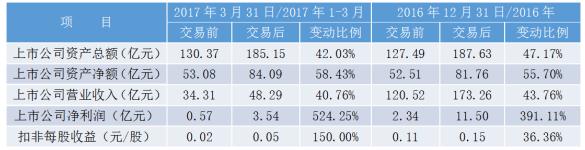

同时,消费电子行业终端市场的快速增长也使得领益科技主营业务盈利呈现爆发式增长,仅仅是今年一季度扣非净利润就达到了2015年全年数额,盈利能力远高于上市公司。本次交易完成后,上市公司的经营规模、总体盈利能力将显著提高,具体影响见下表。

虽然标的资产历史业绩表现较好,交易对方还是作出了业绩承诺:领益科技2017年至2019年实现扣非归母净利润分别约为11.47亿元、14.92亿元和18.61亿元,合计45亿元,年复合增长率为27.37%,与同行业可比交易中的业绩承诺相比,承担的风险较高。

另外,公告披露后续上市公司将不会置出原有资产。这有利于上市公司原有业务和领益科技的精密功能器件业务相结合,发挥业务协同效应,拓展在电子产品零部件行业的布局,实现多元化业务发展。这可能也是领益科技选择借壳而不是IPO的关键原因,可以节约上市成本。

这次收购对领益科技来说也是极为划算的一笔交易。截至今年一季度末,评估基准日领益科技归属于母公司股东全部权益账面值为27.28亿元,采取的收益法评估值为207.33亿元,增值率达6.6倍。

同时,本次交易完成后,上市公司控制权将发生变更。领益科技原股东领胜投资及一致行动人领尚投资、领杰投资将合计持有上市公司65.29%的股份,其中领胜投资将以61.02%的股权成为控股股东,领益科技的实际控制人曾芳勤也将借此成为上市公司实际控制人。