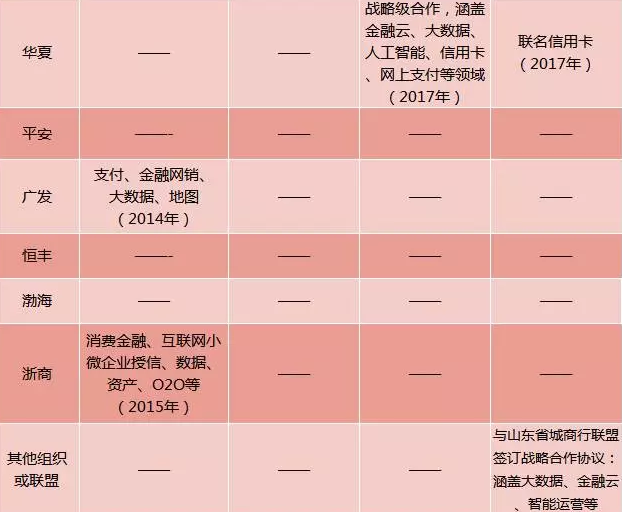

昨天,京东金融拿下了山东城商行联盟,要为后者输出大数据、金融云、智能运营等科技服务。

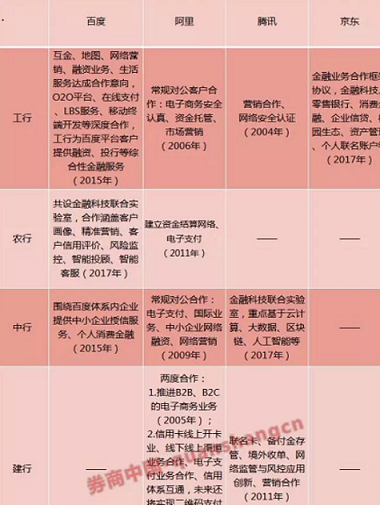

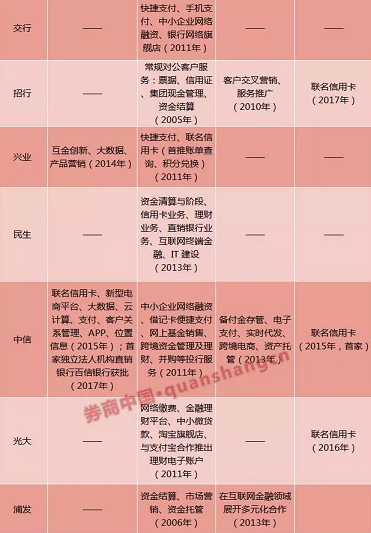

到目前为止,BATJ 跟银行发起的有据可查的合作一共有31起;而纵观BATJ跟银行的合作史,就是互联网倒逼银行认识自身价值的简史。

这里提到的“价值”,远不仅仅是互联网基于天然流量入口优势,对金融机构分销产品的场景诱惑;而更是互联网体系沉淀的数据金矿(交易数据、行为数据等)、以及逐步被证明有效的模型与技术,对于金融机构改变作业方式、降低获客成本、提升运营效率的诱惑。

尽管31份合作协议对金融业务的介入程度不一,但一个正在发生的事实是,互联网正在两个维度重塑金融流程——降低金融机构前端获客成本和中后台客户运营成本;对一些标准化的、常规流程化的、低附加值业务岗加快替代效应。

降成本、升效率——这是银行和互联网巨头已经发生的31起、和将来要发生的无数起合作的终极。

31起合作:由浅入深四阶段

BATJ与银行的合作,由浅及深走过了四阶段。记者根据公开资料与过往媒体报道,梳理出31起合作。

第一阶段:2005年前后~2011年

严格来说这一阶段的合作不能称之为“合作”,互联网企业之于银行,就是一个普通的对公客户。银行是服务者,互联网巨头是被服务者,两者间的业务几乎是单向的:银行为互联网巨头提供支付结算(含跨境)、资金托管、现金管理、工资代发等常规的公司金融服务。

2011年,也是因为阿里巴巴做出重大股权结构调整,将境外法人主体控制权转回境内的大背景,互联网企业与银行的业务向投行业务延伸,但这也是常规的对公业务。

第二阶段:2011年前后~2013年

这一阶段,银行对互联网巨头的渠道价值认知加深,于是不再将其简单视作普通公司业务客户,而是开始尝试借助其海量客户为自身揽客。于是,银行开启了淘宝旗舰店等网络销售模式,并发起联名信用卡等业务尝试从网络渠道获客。

与此同时,阿里、腾讯旗下的支付公司迅速做大,成为占据主要互联网支付、移动支付市场份额的第三方支付龙头,众多银行纷纷与其开展快捷支付合作,绕开银联直连这些支付公司。

第三阶段:2013年前后~2017年

这一阶段,余额宝横空出世,互联网企业开始正式跨界涉足金融业务。近五年,互联网与金融的粘合不断加深,概念也不断变迁,“互联网金融”“新金融”“普惠金融”“金融科技”等悉数上演。

互联网企业开始为自身供应链上的企业和无数C端用户提供融资类服务,并将自身体系沉淀的用户交易数据和行为数据做深加工,开始自行创建助贷、风控、反欺诈等算法模型;同时,通过参股或控股的方式,参与信息技术供应商(如恒生电子等),再以此为金融机构提供金融云等服务。

直销银行、金融云、金融IT 建设等服务,都是这一阶段的典型合作形式。可以说,从这一阶段开始,BATJ和银行的双向合作才算是实质性开启。

第四阶段:2017年~未来XX年

双方对等合作,不少合作都是以“实验室”为名。双方共同探索人工智能、区块链、虚拟货币等新技术在金融场景中的研发、孵化和应用。

科技之于银行是什么

互联网之于银行,究竟起了什么作用?因为很多作用力无法量化,记者通过多方采访,将可以用数据佐证的效果呈现:

1.零售获客成本降低

中信银行信用卡中心副总裁张薇接受记者采访时表示:通过网络渠道的获客的成本,已经减少到了传统线下渠道的6成到7成。值得注意的是,这还是从基于体外合作互联网平台渠道大略测算出的成本,如果从自身的网络渠道会下降得更多,因为其他网络渠道的拒审率更高。

这与京东金融消费金融事业部总经理区力此前所言相辅,曾供职股份行信用卡中心数年之久的区力直言: 传统银行信用卡的获客成本大概在两三百元,而与京东联合发行小白卡大概将获客成本降低了40%左右。

2.降低客户运营成本

百度高级副总裁朱光透露,百度对自身在金融业务内的客服进行了智能化升级,目前成效已现。“智能化后,我们的服务成本下降了80%。现在智能机器人能够处理97%的在线咨询,这些在线咨询里有多少问题被智能化解决?我们监测出目前的解决率已经达到了90%,这就为我们节省了大量的人力。”朱光说。

而可以预见的是,这样通过百度检验的技术输入到银行,将会令后者降低客户运营成本。

3.提升用户画像精确度

百度高级副总裁朱光透露,基于百度的万亿级网页、数十亿级的搜索数据、百亿级的定位数据和图像数据、千亿级的样本、万亿级的参数、全球最大的神经网络,百度的大数据实验室画像准确率已经超过了90%,包括判定这个人的学历、职业、人群属性和特征、财富等级等。

而这个用户画像能力,将会输出给合作银行,也会运用到金融实验室上,作为智能获客的重要手段之一。

4.提高信审效率,逐步以智能化审批代替传统信审岗

“我们现在统一由手机银行为入口,客户只需简单录入信息,然后启动人脸识别功能,我们后台就会自动调用多个系统平台运作,审批、授信半小时内完成。根本不用人工再去做信审,但这只针对我行持卡人”一名城商行互联网金融部人士告诉记者。

“我们目前当然还需要用到人工,但那只是在核实身份环节。当一个借款需求反馈到我们系统上的时候,我们客服会第一时间打电话给借款人。当然,除了这个环节,其余几乎都可以做到由系统来审核”,一名沿海城市消费金融公司人士告诉记者。

另一名大型消费金融公司人士直言:“我们是分借款人类型。如果借款人是从场景来的,比如我们跟国内一些家装网站和芝麻信用有合作,如果是从这些特定合作渠道来的,只要达到了放款标准(比如芝麻信用分达到约定标准),我们后台系统就会自动实时授信,完全不用人工”。

以上三位人士的话,串联出一个正在发生的事实:信审,这一传统的、曾经要在线下操作、耗费人力时间成本的岗位,正在部分场景和在面对特定的存量客群的情况下,正在被人工智能取代。那是因为现在上述机构的数据模型,已经接入了金融交易记录(含信用偿还历史)、信用账户数、使用信用的年限、诉讼信息等,同时还不断新增社交数据、运营商数据等。