新股市场的生态在发生着变化。

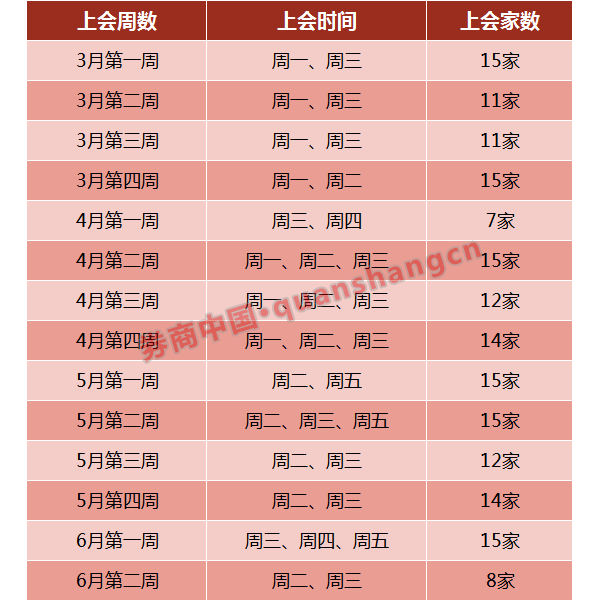

在新股批文下发数量减半之后,IPO发审的节奏悄然减慢,本周仅有8家企业登上了发审会,较此前单周14、15家左右的上会企业数量大幅减少,发审节奏明显放缓。

与此同时,拟上市企业的被否几率持续攀升,除了折戟发审会外,还有不少企业因为业绩调整或现场检查撤回IPO申请最终终止审查,IPO堰塞湖在持续疏通。

券商中国记者先将几大核心变化展示给大家:

一是当市场在等待着本周五批文下发数量时,证监会动用了第二个调节方式,即发审审核来控制新股供给阀门;

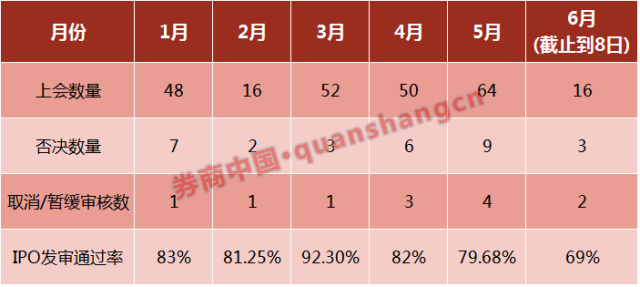

二是六月的IPO发审通过率仅为69%,创下年内新低;

三是临近中报窗口,7月1日后拟上市公司中赶不上预披露更新的均需补交中报材料,受补充中报影响,IPO新申报企业数量会明显减少,甚至出现“断档”情况;

四是证监会最新公布的首发申请表显示,今年以来,共有45家拟上市企业终止审查;

五是今年以来共有249家企业上会,其中被否企业30家,被否原因主要三项;

六是本周发审会仅有8家企业上会,和此前单周10余家上会企业相比明显缩量。

发审减速,新股供给全面放缓

先来普及下新股上市的步奏,以方便理解发审和新股批文的关联。

① 证监会发行监管部在受理企业的上市申请后,企业会自动进入首发股票的排队序列中,同时按程序预先披露申报材料,发行部会从非财务和财务两个角度撰写审核报告,提交反馈会讨论。

② 反馈会主要讨论初步审核中关注的主要问题,确定需要发行人补充披露以及中介机构进一步核查说明的问题,保荐机构收到反馈意见后,组织发行人及相关中介机构按照要求进行回复。

③ 反馈会后按照申请文件受理顺序安排见面会,见面会旨在建立发行人与发行监管部的初步沟通机制,参会人员包括发行人代表、发行监管部相关负责人、相关监管处室负责人等。

④ 反馈意见已按要求回复、财务资料未过有效期、且需征求意见的相关政府部门无异议的,将安排预先披露更新,并按受理顺序安排初审会,初审会讨论决定提交发审会审核的内容。

⑤ 发审会则以投票方式对首发申请进行表决,通过的即将申请文件原件重新归类后存档备查,在会后事项提交妥当后由证监会择机下发批文。

从上述流程来看,前面的受理、反馈会、见面会、预先披露更新,都属发行人、保荐机构和证监会发行部的日常审核程序,节奏完全由发行人准备快慢决定,而只有发审会和最终的下发批文环节,由证监会确定,可快可慢,可多可少,是调节新股发行速度的主要环节。

受制于近期以来的股指调整,证监会有意调节了新股发行速度,第一个动用的调节方式就是每周五晚间的新股批文下发数量。一个明显的变化是,过去的两周,IPO批文下发数量均少于10家,且一周比一周批文数量少,5月26日是7家,6月2日是4家,且融资额也降至15亿元,这被市场理解为,监管层根据市场运行情况适度适量的调节新股发行速度。

当市场在等待着本周五批文下发数量时,证监会动用了第二个调节方式,即发审审核来控制新股供给阀门。

券商中国记者统计显示,本周以来,证监会发审委共审核了8家企业的上会申请,而此前,这一数字均保持在10家以上,最多是单周审核家数为15家。

有声音质疑,本周还未过完,怎可得出具体审核家数?

因发审会召开前5天证监会会发布会议公告,公布发审会审核的发行人名单、会议时间、参会发审委委员名单等,所以发审会何时召开是有预告的,但从预告内容来看,本周将再无发审会,这样就意味着三月份以来,发审委单月50余家的高效审核节奏被打破,新股供给全面放缓。

从统计可以看出,除了四月首周因清明假期审核家数有所减少外,三月正常审核以来,每周的审核数量都是两位数。即便是六月第一周仅有三个工作日,发审委也把审核工作安排的满满当当,周三至周五每天都有企业上会,而这一节奏在本周被打破,五个工作日仅安排了两天召开发审会,且数量急剧下降。

同时,受制于五月节假日较多,发审会的召开时间稍显凌乱,不同于四月每周一到周三开会,五月的会议时间多集中在周二、周三和周五。

一家中型券商投行人士表示,从发行批文下发放缓,到审核节奏减慢,监管层在有意调节新股供给,以释放稳定市场的信心,安抚投资者情绪,IPO发审会放缓但不会暂停,且放缓也不是一个长期事件,把时间拉长看,IPO常态化节奏不会变,随着市场企稳,新股供给有望回归此前水平。

“此前在申报时就有将此类因素考虑其中,大不了就在排队通道多等几个月”。一家拟上市企业的董秘表示,IPO放缓应该是短期行为,政策调整和市场变化是无法预料的。

6月份以来通过率降至新低

上会数量的减少,并没有改变发审会从严的审核风格,本周上会的8家企业中,1家被否,1家取消审核,6家安全过会,这明显拉低了六月的IPO发审通过率,截至目前,该通过率仅为69%,创下年内新低。

券商中国统计显示,今年以来,截至6月8日,今年以来共有249家企业上会,其中被否企业30家,取消/暂缓审核企业12家,首发审核通过率为83.13%,低于2016年全年的91.48%。

需强调的是,这30家被否企业数已经明显超过去年全年18家这一数量了,除此之外,还有不少企业在上会前就自行撤回了申报材料最终终止审查。

证监会最新公布的首发申请表显示,今年以来,共有45家拟上市企业终止审查。据接近监管层的相关人士表示,终止审查的原因不外乎排队时间过长财务数据不达标、企业战略调整、IPO现场检查被查出问题一时难以解决等。

45家终止上市企业名单中,江苏东强股份有限公司、盛京银行股份有限公司和迈奇化学股份有限公司均在此前被抽中接受首发企业信息披露质量抽查,抽查内容包括财务数据真实有效性、中介机构是否勤勉尽责等方面。

具体来看,一是严防企业欺诈发行、虚假披露等“带病过会”行为。同时,通过落实举报、媒体质疑等方式来防范此类企业上市;二是严查业绩操控行为。部分企业通过关联交易、放宽信用政策、调整折旧、坏账计提以及人为压低员工薪酬、广告费等企业必要支出费用的方式来调整企业利润,粉饰业绩,这些行为是审核的重点。

可以说,通过层层把关后,通过审核机制产生的实际否决率远高于发审会的否决率。

此外,值得注意的是,临近中报窗口,7月1日后拟上市公司中赶不上预披露更新的均需补交中报材料,这横添变数,一些企业或因业绩明显下滑主动撤回材料。目前,一些拟上市企业已经开始着手准备,以应对即将到来的时间窗口。

按照惯例,受补充中报影响,IPO新申报企业数量会明显减少,甚至出现“断档”情况,随着中报陆续更新完毕,七月底八月初,IPO申报将回归正常。截至2017年6月1日,证监会受理首发企业571家,其中,已过会47家,未过会524家。未过会企业中正常待审企业481家,中止审查企业43家。

被否主要是三原因

30家被否企业,券商中国通过梳理发现,这些企业折戟原因不外乎持续盈利、规范运行、信息披露三方面。

持续盈利能力一直是监管问询的重点,主要包括盈利来源集中、业绩大幅波动、盈利质量不高、经营模式重大变化、核心竞争力缺失、原材料供应受限等。

以5月31日被否的浙江时代电影院线股份有限公司为例,发审委要求公司进一步说明所处的行业地位和行业经营环境是否已经或者将要发生重大变化,是否对持续盈利能力构成重大不利影响,2017年经营业绩是否存在大幅下滑的风险,相关信息和风险是否已充分披露。

此外,震裕科技、华光焊接、日丰电缆、华龙讯达、思华科技、欧维姆和新水源景等企业因为业绩下滑或持续盈利能力存疑被否。

美联钢结构建筑系统(上海)股份有限公司在报告期主营业务收入和不同地区实现销售收入大幅波动,收入增长趋势、毛利率水平也有悖于同行业上市公司变动趋势,监管部门因此要求公司对此进行解释说明。

与之相似的还有广东日丰电缆股份有限公司。该公司报告期内在销售收入、毛利率同比持平及下降的情况下,2016年1至6月净利润却出现大幅增长,公司主要产品毛利率也远高于可比上市公司且变动趋势相反,发审委要求公司说明这一异常现象的合理性。

在规范运行方面,发审委更注重是否存在关联交易、利益输送等方面。

最新被否的北京品恩科技股份有限公司,发审委明确要求保荐代表人说明叶慧英的完整简历,并对是否存在委托持股或其他未披露的利益安排发表核查意见。

同时,发审委对是否存在商业贿赂方面询问较多。普元信息的上会询问中,发审委就要求发行人代表说明费用支付及管理的内部控制制度及执行情况,如何控制销售费用报销的内容合法合规,是否存在商业贿赂。

信息披露要求则涉及申报材料的方方面面,既包括客户数据,还包括环保问题,只要是应披露未完整、真实披露就会被问询,甚至被否。

被否的四川港通医疗设备集团股份有限公司就被问及相关风险是否充分揭示及披露,发审委要求发行人就逾期应收账款未单项计提坏账减值准备的原因及其合理性;是否存在对主要客户放宽信用期限的情形;质保金长期未收回的原因及回收的风险作出详细说明。

此外,一些风险点也是发审委关注重点。深圳市和宏实业股份有限公司“倒”在发审会上,一个重要原因就是该公司仓库管理员在2016年9月盗窃苹果端子,受此影响,2016年11月,该公司被苹果公司终止MFi制造授权。发审委关心的是该公司内部控制制度是否健全并得到有效执行,对在手未执行的苹果产品订单有何影响,取消MFi授权后,发行人经营模式、产品品种结构是否会发生重大变化等。