受证监会再融资新规影响,多家此前公布非公开发行预案的上市公司被迫修改预案,盛屯矿业(600711.SH)也在其中。

此前界面新闻曾经在《又是一个圈钱的? 盛屯矿业25亿定增中只有3.4亿用于项目投资》一文中就盛屯矿业的非公开发行预案提出质疑,主要问题集中在三方面:

其一,盛屯矿业高达25亿元的定向增发预案中,只有5亿元用于项目投资,而实际上就在这5亿元当中还有1.6亿元将用于“债权投资恒源鑫茂偿还股东借款”,也就是说,真正用于项目投资的仅有3.4亿元。

其二,盛屯矿业就定增方案中补充流动资金的必要性方面所作出的解释也并不能令人信服。

公司以其所属证监会行业分类中有色金属矿采选业为由,指出其57.55%的资产负债率要显著高于行业平均资产负债率(41.27%),而实际上从公司的主营业务来看,其金属产业链金融以及综合贸易业务收入占营业收入的比例高达98%,公司似乎更应与“贸易行业”的相关上市公司来比较资产负债率。

除此之外,盛屯矿业还就补充流动资金数额是否超出实际需求进行了测算,指出到2018年,公司新增流动资金缺口为30.17亿元,公司本次募集的20亿用于补充流动资金的金额未超过上述测算所需流动资金数额。而实际上,盛屯矿业该测算仅仅是依靠过去三年的营收增速来简单对未来三年的复合增长率进行定调,公司主营的铅锌粉、锌锭、银锭及铅锭等基础金属产品未来能否继续保持增长仍具有非常大的不确定性。

在2月27日盛屯矿业公布的非公开发行(修订稿)中,界面新闻发现,尽管公司因再融资新规将此前定向增发的股份下调至不超过2.99亿股,但再融资总额仍为不超过25亿元,与此前方案持平。

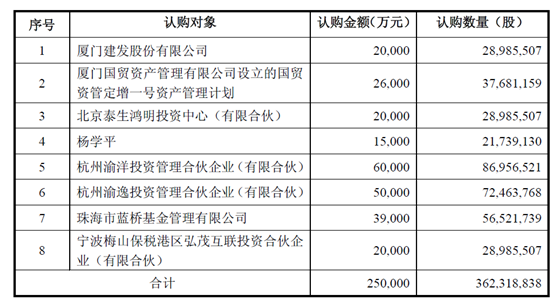

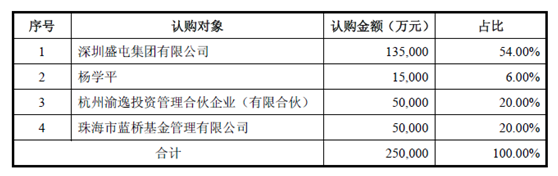

与此同时,界面新闻查看此次修改后的定增方案也发现,定增对象由之前的8名投资者缩减为4名投资者。此前方案并未出现的公司控股股东深圳盛屯集团出面,认购金额达到13.5亿元,几乎将退出的5名投资者份额悉数揽入怀中,而除了珠海蓝桥的认购金额由前次的3.9亿元增加至5亿元之外,其余两名投资者——自然人杨学平以及杭州渝逸均保持认购金额不变。

值得一提的是,此前定增预案中,盛屯矿业的定增价格设定为6.90元,而自1月11日复牌至今,公司的股价上涨至7.82元,相比于定增价格涨幅为13.33%。考虑到此前盛屯矿业曾多次以定向增发收购资产为由,推升股价,最终使得市值膨胀,从而使得参与者各取所需。因此,如果没有再融资新规中明确定增价格为发行期首日,退出的5名投资者应该大概率会完成认购。

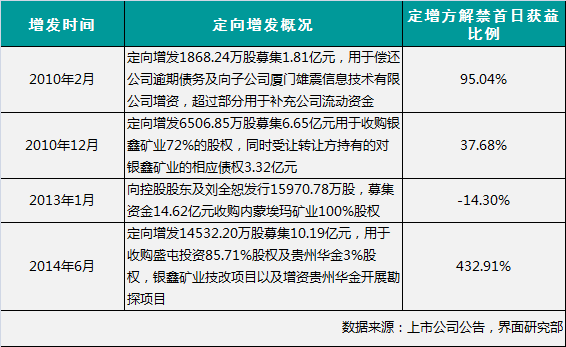

不难看出,此前参与盛屯矿业定向增发的投资者在股票解禁首日的收益率均十分可观。尽管2013年1月参与定增的刘全恕(当时为公司二股东)的股份在解禁日首日跌破增发价格,亏损14.30%,但实际上彼时盛屯矿业收购其持有的埃玛矿业55%的股权花费的8.1亿元已经是刘全恕初始投资的11.8倍,参与定增或许只是为了能够通过资本市场圈钱来实现高价套现而已。

不过遗憾的是,再融资新规明确定价基准日为非公开发行股票发行期的首日,无疑给之前屡试不爽的定增套利的资本游戏一记重锤,在此威慑下,也不难理解此前有意参与盛屯矿业定向增发的5名投资者为何会退出。

在目前已经公布下调非公开发行股份至不超过2.99亿股份的情况下,公司未来想要最高融资25亿元,势必要求发行期首日的股价高于8.36元。公司近期股价受益于钴行业供需严重失衡导致的产品价格暴涨,不过公司在刚果的钴项目于去年8月份投资,项目建设期13个月,照此计算,2017年9月份才能投产。未来公司股价是否能够继续上行暂不可知,但在公司2016年三季度末每股收益仅为0.08元的情况下,此次非公开发行对于公司每股收益将是进一步的摊薄。