作者:缪凌云

2月21日,新华龙(603399.SH)发布《关于股东协议转让公司股份完成过户登记的公告》,称宁波炬泰投资管理有限公司(下称“宁波炬泰”)成为公司第一大股东,持股比例28.7%。

野马财经发现,宁波炬泰为杉杉控股有限公司控股子公司,而杉杉控股为郑永刚“杉杉系”旗下重要投资平台。

“杉杉”可谓我国家喻户晓的服装品牌,不过有趣的是,凭借服装起家的郑永刚,近年来却对壳资源表现出了极大的兴趣,相继对商赢环球(600146.SH)、希努尔(002485.SZ)、艾迪西(现申通快递002468.SH)、中科英华(现诺德股份600110.SH)、*ST江泉(600212.SH)等壳公司进行过运作,尤其在申通借壳艾迪西中赚得盆满钵满,而现在,又将目光投向了新华龙。

入主新华龙

“壳公司”只是一种市场称谓,并没有严格意义上的标准,对成功卖壳的案例进行梳理,可以总结出以下特征:

1、市值小,一般在50亿元人民币以下;

2、经营状况不佳,自身造血能力不足;

3、股权相对分散,缺乏强有力的控制人;

4、买家偏爱“干净”的壳,即负债率不高,不过实际操作中高负债率的壳更容易买到;

根据停牌前股价11.21元/股,新华龙市值55.97亿元人民币;且三季报显示,新华龙2016年第三季度实现营业收入9.79亿元,同比下降21.24%,净亏损虽然较上年收窄46.55%,但依旧高达0.59亿元;资产负债率则为33.59%。

市值不大、营收欠佳、负债率一般,从上述数据观察,新华龙拥有较为不错的壳公司潜力,而郑永刚的入主之路,分两步完成。

2016年11月1日,宁波炬泰受让新华龙原第二大股东新华龙实业集团7000万股股份;2017年1月12日,宁波炬泰分别受让新华龙原第三大股东秦丽婧2992.80万股、原第四大股东谭久刚2628.12万股、原第五大股东田刚1708.27万股,合计受让新华龙28.70%股份,每股价格11.195元,合计耗资16.04亿元人民币。

野马财经(微信公号:ymcj8686)注意到,虽然原新华龙第一大股东郭光华仍持有21.14%股权,但其同为新华龙原第二大股东新华龙实业集团实际控制人,换句话说,第一大股东的位置是郭光华主动让出。

至于郑永刚会如何运作新华龙,此前在接受《上海证券报》采访时,郑永刚表示,“我不是做买卖壳的纯中介,我选择非常优质、具有前景的产业介入,我与他一起共同把上市公司做好”。

的确,与纯粹的壳资源“倒爷”不同,“杉杉系”入主上市公司后,总会试图通过管理层换血、整合重组等方式,让企业变得更具有价值,并且卖壳时也未必全盘退出,例如曾经的艾迪西(现申通快递002468.SH)。

玩“壳”的艺术

2014年12月1日,艾迪西发布《公司权益变动的提示性公告》,一场资本盛宴拉开帷幕。

根据公告,公司原控股股东中加企业有限公司及其一致行动人高怡国际有限公司将所持股份全部转让给南通泓石投资、达孜县欣新投资、樊春华、杜佳林四方,其中泓石投资以14.42元/股的价格,受让艾迪西原控股股东8950万股,占公司26.98%的股份,成为新的实际控制人,此次交易艾迪西整体估值约48亿元人民币。

全国工商信息资料显示,泓石投资于2014年11月20日刚刚注册成立,为郑永刚旗下上海杉杉实业孙公司。

接下来,自2015年3月10日开始,包括董事长、财务总监在内的艾迪西原管理层大换血,董事会提名3名非独立董事和1名独立董事,多为杉杉系干将。

泓石投资入主艾迪西时,曾承诺股权交割后六个月内不会提议重组,而半年刚过,艾迪西立刻踏上了“卖身之路”。2015年7月8日,发布因重大事项停牌公告;7月22日,公司公告,由于交易双方就价格无法达成一致等原因决定终止上述重组计划,但仅仅一个月后,8月26日,公司再度因筹划重大资产重组停牌,对手方开始为海南星华集团投资,但不久后,我们所熟知的申通快递浮出水面。

2015年2月2日,公司披露《重大资产出售并发行股份及支付现金购买资产并募集配套资金暨关联交易预案》,申通作价169亿借壳艾迪西,公司复盘后连续收获十三个涨停。

值得注意的是,通过重组,郑永刚虽让出了大股东位置,却参与配套融资,持股数还进一步增加。据相关公告披露,郑永刚通过旗下控制的艾缤投资、旗铭投资,继续参与艾迪西重组配套融资,分别出资6.36亿元和5.04亿元,认购新增发的3869万股和3065万股。发行完成后,郑永刚方面合计持有艾迪西股权为10.38%。

毫无疑问,在申通快递借壳成功的连续上涨中,郑永刚再次收益颇丰。

从2014年12月1日到2015年2月2日,从48亿元到169亿元人民币,短短一年即三倍有余的收益令人咂舌,不过,非纯中介的运作模式需要极高的管理水平与资本运作能力,甚至还需要那么一点点运气,郑永刚也并非总是一帆风顺。

在运作艾迪西的同时,郑永刚还入主了*ST江泉(600212.SH),后又介入中科英华(现诺德股份600110.SH),操作手法也与之前如出一辙:取得控制权、质押股份、筹划重组。

然而,这两家公司的重组之路却稍显坎坷,不仅再难遇见申通这样的现象级买主,*ST江泉甚至还一度被警告退市,于2017年2月22日刚刚撤销提示风险。

郑永刚的资金腾挪术

从服装起家到资本炫技,郑永刚的钱从何来?

野马财经(微信公号:ymcj8686)注意到,在入主各家上市公司的过程中,股权质押是“杉杉系”重要资金来源。此次成为新华龙第一大股东的同时,宁波炬泰在2017年2月17日质押出4336.39万股股份,累计质押股数达到1.13亿股,占新华龙总股本22.71%。

其实,在此之前,泓石投资也对艾迪西股份进行了多次质押,2015年2月16号,艾迪西刚刚发布《关于控股股东股权转让过户完成的公告》,泓石投资旋即质押了其所持26.967%(占艾迪西总股本)股份;并且,2015年5月12日泓石投资解除了上述所有股份质押,但两天后,旋即重新进行了质押。

除了利用股权质押套取现金外,“杉杉系”在金融领域亦积极布局,为其资金运作提供了便利。

根据宁波银行(002142.SZ)三季度报数据,杉杉股份为其第五大股东,持股比例4%;且2016年中报显示,截至2016年6月30日,杉杉股份在宁波银行贷款余额为3.34亿元人民币。

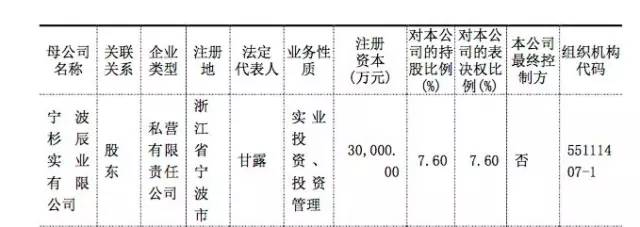

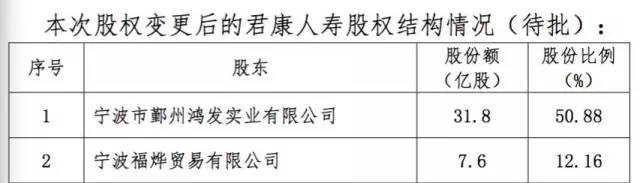

保险版块,中融人寿2015年年报显示,宁波杉辰实业拥有其7.6%表决权;同时,郑永康还为君康人寿法人代表,根据君康人寿最新股权变动披露,杉杉控股孙公司宁波鄞州鸿发实业为其第一大股东,占股50.88%。

此外,“杉杉系”还通过南通杉杉创业投资中心投资了富银融资租赁,通过杉杉股份布局了深圳杉汇通互联网金融服务有限公司。

值得注意的是,2016年12月26日,杉杉股份发行公告称,其下属控股子公司富银融资租赁(深圳)股份有限公司(以下简称“富银融资租赁”)获中国证监会批复,新发行不超过1.15亿股境外上市外资股,每股面值人民币1元,全部为普通股。完成本次发行后,富银融资租赁可到香港联交所创业板上市。

毫无疑问,倘若富银融资租赁成功登陆资本市场,郑永刚手中的金融资源,将会获得更大运作空间。

纵观郑永刚的资本手法,正如前文所述,成为上市公司实际控制人后,立刻忙着质押股份、谋求重组,然而,在新的监管环境下,这一模式正遭受越来越大的挑战。

一方面,IPO提速,2017年1月份,证监会共通过40家上市申请,2月以来虽然速度有所放缓,但普华永道预测,2017年全年A股IPO数量将达320至350宗左右,壳资源的吸引力无疑在快速下降。

另一方面,公司股份的高度质押会导致资金链紧绷,即便是艾迪西的操作过程中,亦多次出现股价逼近质押警戒线的情况,所谓“十个茶壶九个盖”,稍有不慎,所有盖子都可能碎掉。

更加重要的是,监管层对“壳”的限制也愈加明朗,2016年年中证监会就曾就修改《上市公司重大资产重组办法》向社会公开征求意见,提高了借壳门槛和卖壳成本。

在如此政策背景下,不知道新华龙的未来如何,郑永刚又能否遇见下一个“申通快递”......