界面新闻记者 |

随着上市公司们陆续披露2022年年报,掌握巨量资金的保险巨头们纷纷在年报中披露了自家的投资业绩。

截至目前,中国人寿(601628.SH)、中国人保(601319.SH)、中国太保(601601.SH)、中国平安(601318.SH)、新华保险(601336.SH),以及港股上市险企中国太平(0966.HK)均已披露2022年年报。

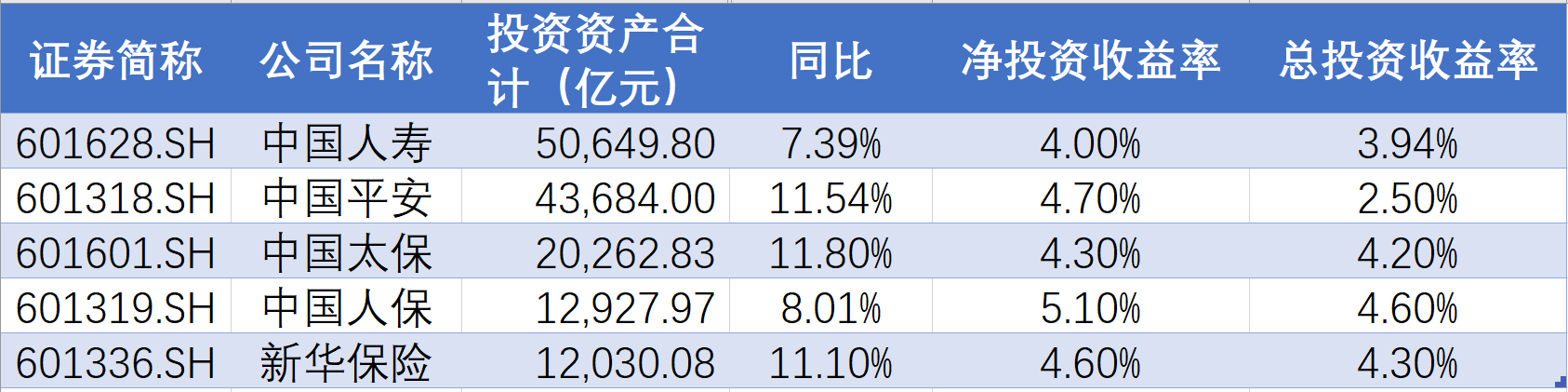

从投资资产规模来看,中国人寿位居榜首,高达5.06万亿元,中国平安、中国太保次之,分别为4.37万亿元、2.03万亿元,中国人保和新华保险也超1.2万亿元。相比于2021年末,5大险企的投资资产规模都有增长。

此外,根据中国太平年报,2022年末,中国太平投资资产规模1.22万亿港元,较去年末增长1.4%,人民币口径下增长10.8%。

落实到各家保险资管子公司,积极发展第三方资产管理业务成共同关注的焦点。

从披露的数据来看,截至2022年末,平安资产管理的受托资产管理规模达4.37万亿元,较年初增长7.8%;其中第三方资产管理规模达5149.33亿元,较年初增长0.6%。

中国太保旗下两家公司太保资产和长江养老表现分化。太保资产管理的第三方资产规模达到2724.12亿元,较上年末增长2.0%;全年实现第三方资产管理费收入8.11亿元,同比增长48.3%。长江养老第三方受托管理资产规模3497.25亿元,较上年末增长13.7%;因个人养老保障业务压降等原因,第三方投资管理资产规模3543.49亿元,较上年末下降21.6%。

新华资产受托第三方资产管理规模达4796亿元,较2021年同比增长48%。其中,组合类保险资管产品管理规模达4377亿元,分别比2021年、2020年增长1713亿元及2947亿元,连续3年保持每年增长规模超千亿元。

虽然规模保持增长,投资业绩却难免受到资本市场波动影响,各家险资的投资收益率都较2021年下浮。

中国人寿表示,2022年,公司实现净投资收益1903.44亿元,较2021年增加15.74亿元,同比增长0.8%。受市场利率下行的影响,2022年净投资收益率为4.00% ,较2021年下降38个基点。受权益市场大幅下跌、权益品种价差收益同比下降影响,2022年实现总投资收益1,877.51亿元,较2021年减少263.06亿元,同比下降12.3%。总投资收益率为3.94% ,较2021年下降104个基点。

中国平安表示,2022年,公司保险资金投资受到资本市场的不确定性影响,有所承压。在市场波动较大且信贷风险增加的背景下,公司并未提高风险偏好,通过多渠道努力,实现净投资收益率4.7%,同比提升0.1个百分点;实现总投资收益率2.5%,同比下降1.5个百分点。

中国人保实现总投资收益率4.6%,同比下降1.2个百分点;净投资收益率5.1%,同比增长0.3个百分点。中国太保实现总投资收益率4.2%,同比下降1.5个百分点;净投资收益率4.3%,同比下降0.2个百分点。新华保险投资组合总投资收益率为4.3%,同比下降1.6个百分点;净投资收益率为4.6%,同比下降0.3个百分点。中国太平总投资收益率由2021年的5.35%下降2.04个百分点至2022年的3.31%,净投资收益率由2021年的4.06%下降0.04个百分点至2022年的4.02%。

从资管子公司的业绩来看,更加表现为“有人欢喜有人愁”。

其中,国寿资产净利润规模遥遥领先,2022年实现净利润27.17亿元,同比下降1.56%。长江养老仅实现3亿元净利润,同比大幅下降60.78%。人保资产、太保资产和新华资产的净利润较2021年有所增长,前两家公司增幅超20%。

回顾2022年的操作,中国人寿表示,在跌宕起伏的市场环境中,公司始终保持战略定力,坚持服务国家重大战略和支持实体经济,坚定执行中长期战略资产配置规划,多措并举稳定投资收益。在持续做好市场动态研判的基础上,稳步推进传统固收品种配置安排,努力稳定票息收益水平和资产久期;积极把握权益市场调整过程中的长期配置机遇,推动权益类资产配置比例向中长期配置中枢靠拢;加大另类投资产品模式创新,通过股权计划、资产支持计划、股权基金等多种形式布局优质另类资产,稳定配置规模,丰富超额收益来源。

新华保险表示,权益市场整体以结构性行情为主,各行业、风格板块快速轮动,整体市场全年震荡下行。公司权益类投资坚持价值投资、长期投资理念,自下而上优选行业和个股,积极把握结构性机会。此外,在港股投资方面坚持高股息策略,公司持续挖掘港股市场这一价值洼地。

展望2023年,中国太平表示,全球经济增速放缓将对企业盈利增长形成制约,境外利率高企也将在估值面对风险资产价格形成压制。美国经济增速放缓和通胀压力继续回落预期下,预计美债长端利率将逐渐回落,但由于就业数据依然强劲,美联储或延续加息进程,在更多经济数据恶化前,较难转为降息,预计短端利率仍将高位运行一段时间。中国2023年宏观政策以稳增长为主线,坚持“稳字当头、稳中求进”,经济温和复苏背景下,预计利率中枢较2022年小幅抬升。