一个寻常的开盘日,广州跑马场附近的一家小券商营业部内格外地冷清,办业务的客户甚至还不及工作人员多。

“现在行情不好,大家都没有心思炒股,”营业部负责人邓杰无奈地说道,“不止我们一家,今年多数券商营业部都很萧条。”

今年一月底以来,A股便拉开了全线重挫的序幕,9月13日,五大主要指数中,深圳成指,中小板指,创业板中均创最近四年半以来的新低,沪指也离2016年的2638点仅有一步之遥。

资深股民李先生透露,自己微信群中几个原来很活跃的投资者最近都已经是偃旗息鼓了,不少人甚至宣布退出股市。

邓杰告诉界面记者每当市场行情不好的时候,大家就会很郁闷,仅从市场情绪角度考虑,如今的情形已经与前几次A股底部的时候不相上下。

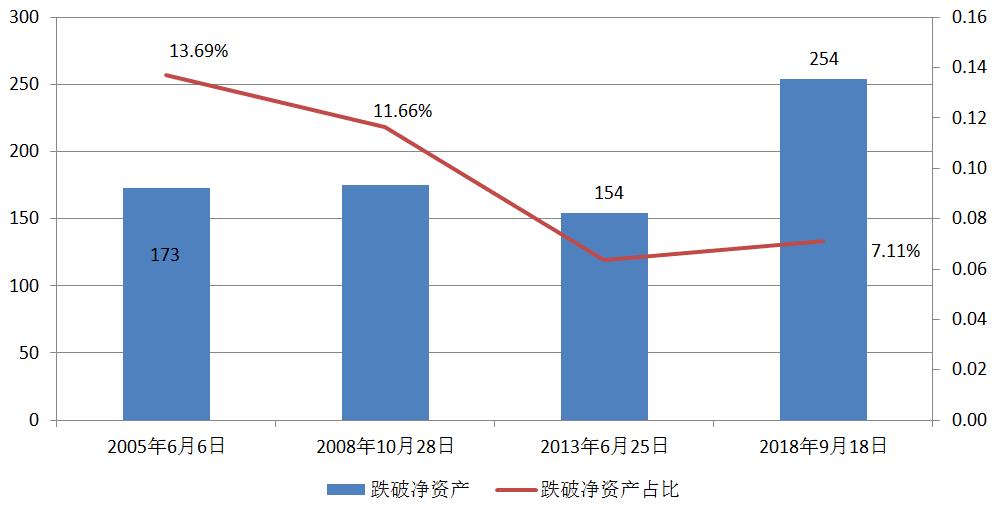

目前A股已经有超过250只个股的最新股价跌破净资产,数量远超A股历次大底之时。从占比方面看,虽然尚不及2005和2008年大底时,但是目前破净股在全部A股中所占的比例也已经高出了市场上次大底即2013年6月25日时对应的数值。

数据来源:界面新闻研究部、wind

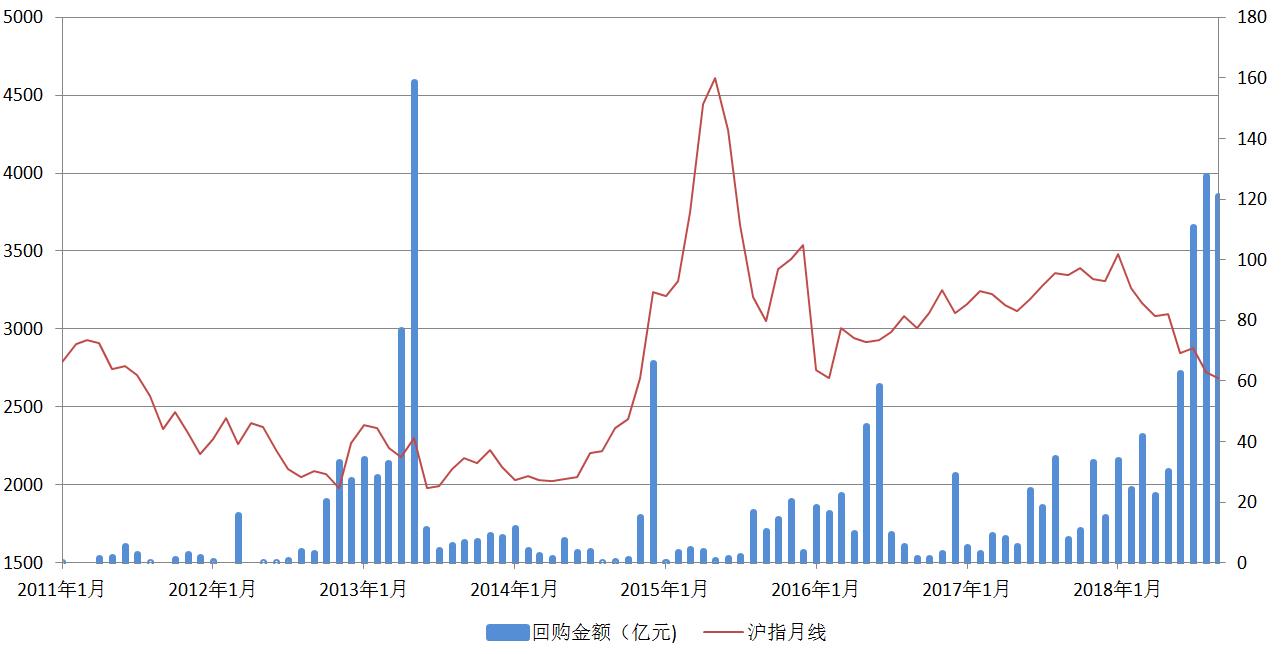

最近几个月来,上市公司回购金额同样呈现出了爆发式的增长。2013年4、5月A股的回购金额有显著增长,随后市场在6月下旬运行至最底部,而今年7月和8月A股回购金额明显猛增至阶段高位。

数据来源:界面新闻研究部、choice

那么,当前的市场环境与A股前几次大底时究竟有着怎样的异同?

市场情绪向冰点逼近

股市是一个资金博弈的场所,只有更多的人愿意将资金投入其中才有可能推动大盘逐步转熊为牛,因此,市场情绪是影响股市走向最重要的因素之一。

邓杰表示近三年市场整体的资金出逃效应十分明显,特别是今年以来自己熟悉的不少客户都在不同程度上降低了仓位,“有的甚至直接空仓”。

上海陆家嘴某私募基金的董事长范总也感慨近两年做得特别艰难,交易难度很大,最近做得不多,收益情况也不理想。

北京大道兴业投资的投资总监黄华艳则透露现在私募的总体仓位偏低,很多小型私募也就半仓或者两三成的仓位,自己接触的个人投资者则基本上都持“等等看”的态度。最近上证的成交额一直在千亿附近徘徊,相较于7月下旬时已经萎缩了一半左右,单就这点看也表明市场是处于一个冰点了。

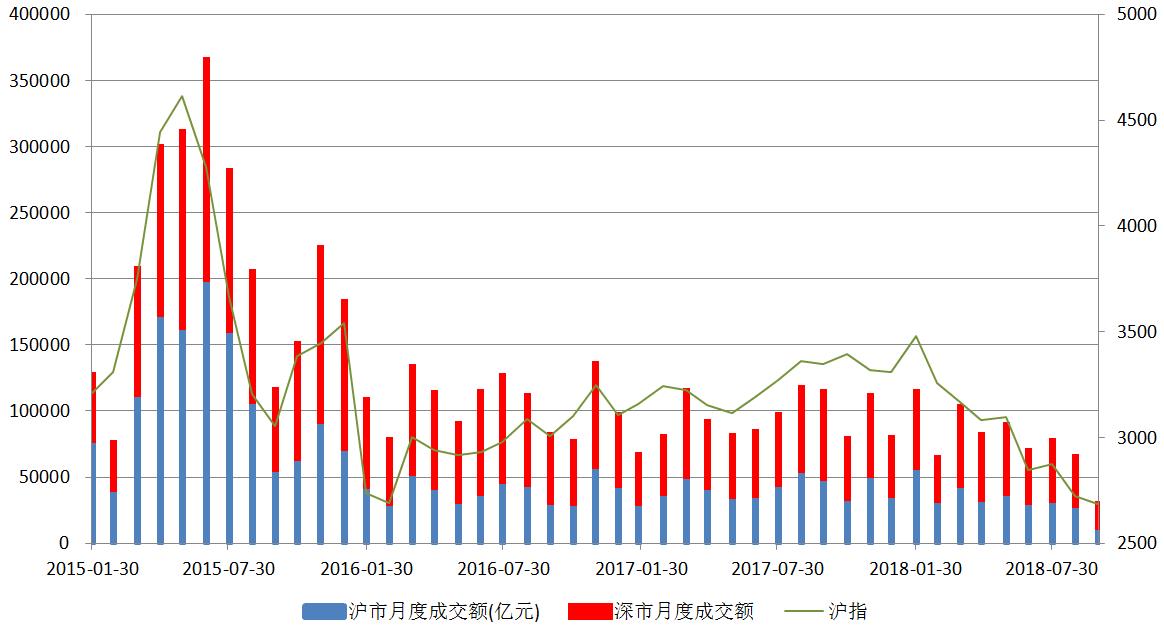

界面新闻统计了近年来两市成交额方面的变化情况,由下图可见,自2015年6月创下峰值之后,两市成交总额一度出现断崖式下跌,2016年之后就一直处于低位震荡状态。

今年以来两市成交总额总体下行趋势明显,其中2月份为6.41万亿元,仅为 2015年6月峰值时的18%,9月份以来的数值更是缩减到2.95万亿元。

数据来源:界面新闻研究部、wind

广州鸿刚资产董事长赵刚告诉界面记者自己现在基本就是用浮盈部份资金少量参与一下,或者做做期权,以求不失对市场的敏感度。

赵刚并非孤例,宏信证券FOF负责人林绍丰介绍,目前甚至有不少中小私募已经将产品清盘,开始尝试拓展一些其他方面的业务如金融知识培训、投资咨询等来暂时度过艰难时期。

不仅如此,作为风险偏好较高的一股资金,但凡市场有机会总有游资愿意参与其中,而专研游资的老黄指出最近几个月,A股不少知名游资的操作频次也在大幅下行,“连游资都不愿意操作了,可以说市场上还愿意出手的投资者真的不多了。”

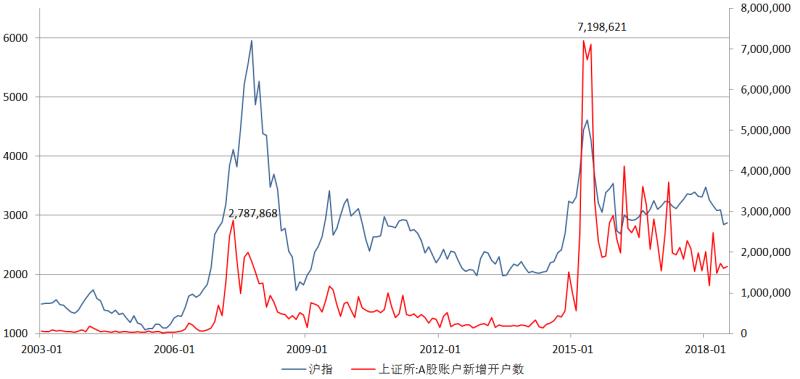

A股账户新增开户数向来被认为是反映市场情绪的一大指标。界面新闻对比了2003年以来上证所A股账户新增开户数与同期沪指走势的变化情况:

数据来源:界面新闻研究部、wind

可以看出,上述两个指标之间具有较为明显的正相关关系,前两次大牛市启动前夕,新增开户数量均处于绝对的历史低位并经历了较长时间几乎停滞增长的状态。

自2015年股市大调整以来,上证所A股新增开户数量则是不断地波动下行,目前已经徘徊在了100万户左右,这在一定程度上说明,近几年A股整体的市场情绪确实已经下降了不少,目前新增资金入市的意愿明显低迷。

邓杰则补充表示,这还是在一人多户政策实施以后,实际上新增的股民数量要远远少于新增开户数,而且其中不乏大量的“僵尸户”。

不过,当前上证所A股账户新增开户数在绝对数值上仍然远远高于A股前两次大底之时,并且尚未出现明显的长时间增长停滞的情况。

深圳易联达资产基金经理刘斌表示,虽说目前A股相关的从业者普遍情绪低迷,指数也在近期创下了阶段新低,但按照以往的情况来看,只有当大部分投资者交易意愿长时间极度低迷的时候,市场才会真正完成筑底,开始反弹。

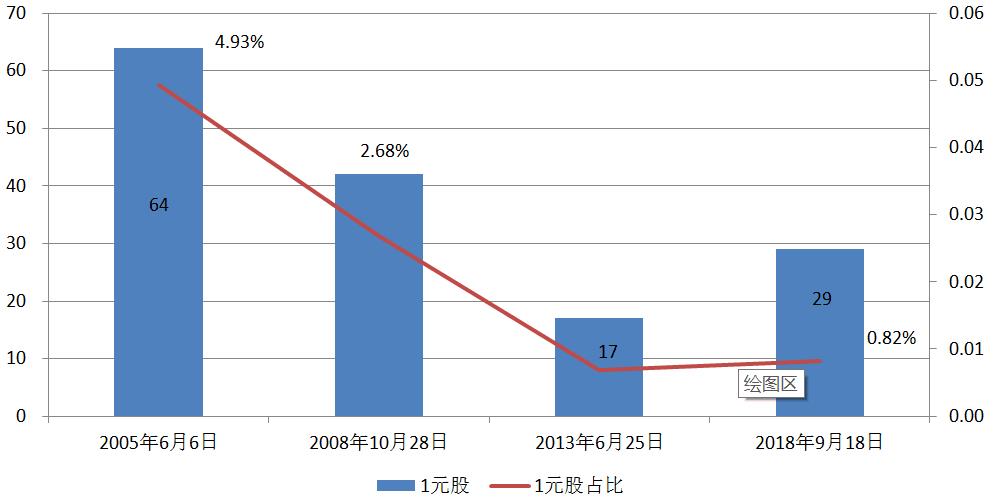

低价股数量和占比方面也反映出类似的情形,由下图可以看出,9月18日A股共有29只个股最新收盘价在2元以下,占上市个股总数的0.85%,这一数字已经远远低于上一轮大熊市最底部时所创下的数值。

数据来源:界面新闻研究部、wind

刘斌指出,之所以会出现大量的1元股,说明有很多个股股价持续下挫,但依然无人愿意接盘。这一方面体现出市场整体的疲态,另一方面也反映出了投资者情绪的悲观。

不过,从数值上来比较,当前的市场情形相比于再往前的几轮大底时即2005年6月6日和2008年10月28日对应的状况还要稍好一点。

利好政策开始加码

从以往历次大底的情况来看,往往是政策底先行,然后估值底、股价底跟随,最后回归于经济底。近期财政部、央行等管理层的一系列举措被不少投资者一致认为是政策底显现的信号。

广州珠江新城一位私募基金的负责人认为,从近期的政策导向上判断,目前A股的政策底已经逐步确立,所以市场再往下跌的空间十分有限,由于公司倾向于逆向投资,目前已经在逐步考虑加仓布局。

会卓金融研究所所长余岳桐同样指出目前市场政策底已经逐步明朗,但是从历史的经验看,每一次政策底的出台距离市场底都还是有一定距离的。

余岳桐表示史上强度最大的救市行为出现在2008年9月18日,被视为当时的市场底,但短暂反弹后股指又恢复杀跌并于当年11月到达历史低点(市场底)1664点,这一位置低于政策底7.6%。

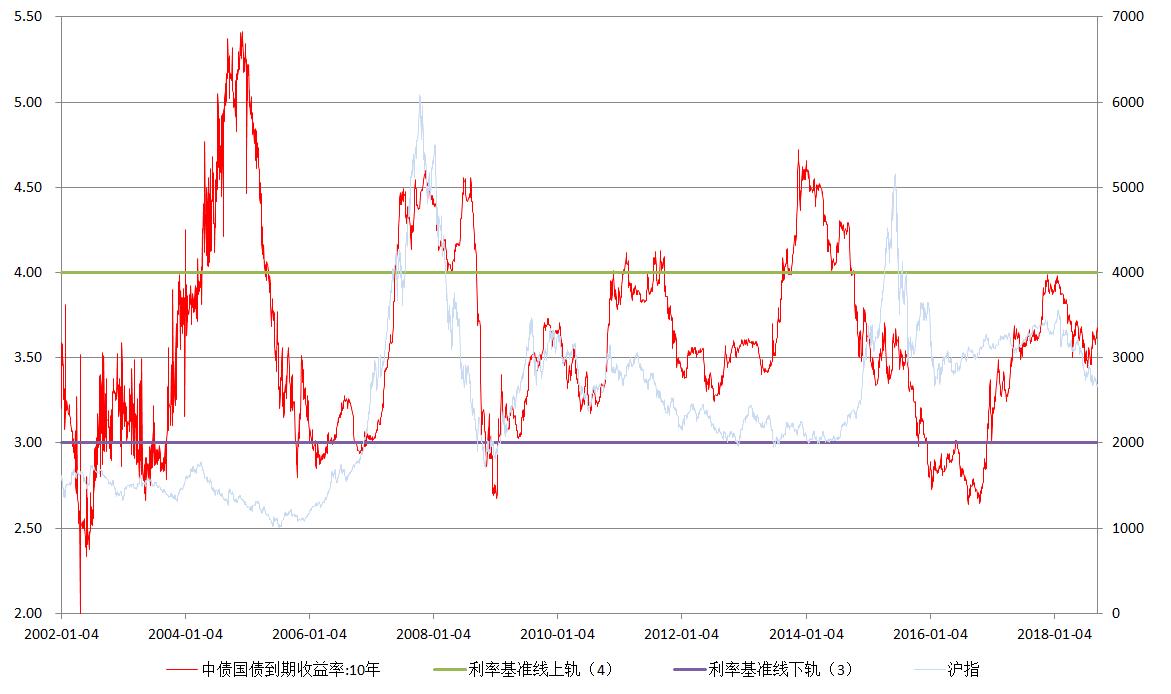

国债利率变化方面也表现出了类似的特征。一般当国债利率上调时,就会吸引部分资金从股市回流债市,使得股市资金总量减少,大盘大概率随之下行,反之大盘则有望逐步走强。

界面新闻选取了10年期中债国债到期收益率为指标,对比了其自2002年以来与同期沪指的变化情况。

数据来源:界面新闻研究部、wind

可以看出,10年期中债国债收益率水平变化情况与同期沪指走势存在着较强的相关性,历史上来看,只有当利率开始下行到一定的底部区域时,股市更有可能展开一波较大幅度的反弹。

目前,虽然近期利率水平有一定的下调趋势,但是距离前期高点下行的幅度相对还较为有限,并且绝对数值依然处于相对较高的水平,与前几次大牛市前期底部区域的条件相比尚有一定的差距。

估值有待进一步着底

当然,股市本身显现出的诸多特征更为引人关注,而这也成为多数投资者进行投资决策最重要的参考指标之一。

最明显的一点体现在股价跌幅上,股民赵先生表示,从去年开始就有不少个股股价陆续跌破了前期低点,今年这一现象更为明显,按理说跌了那么多也应该有所反弹了,自己因此几次决定抄底杀入,可是之前都以失败告终。

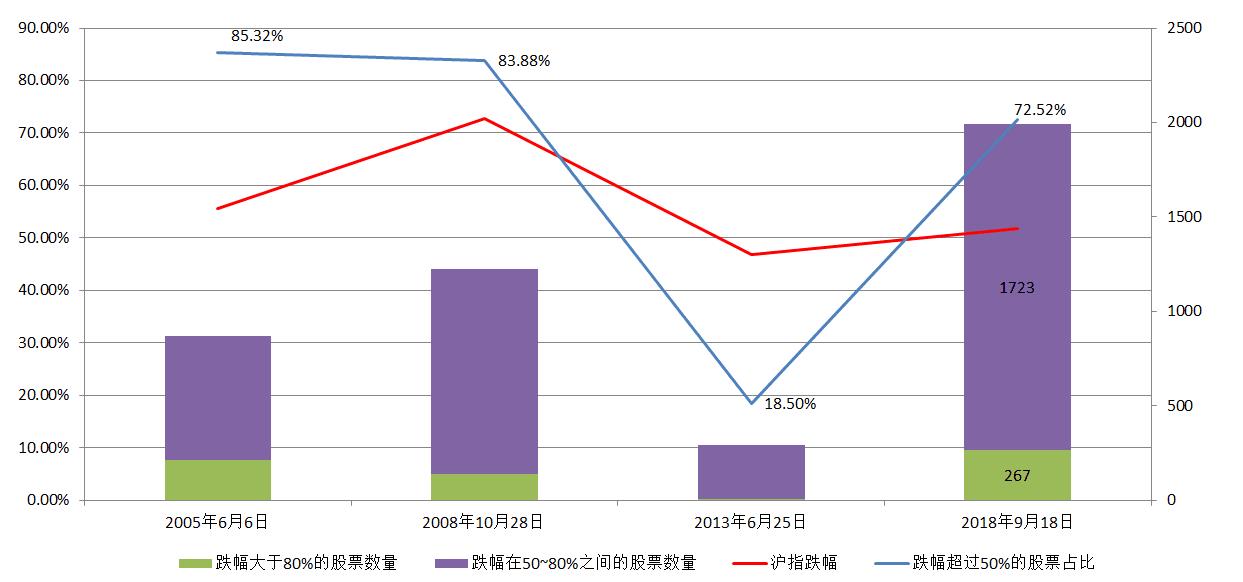

界面新闻统计了历史上几次大盘最低点相较于上一轮牛市最高点时跌幅超过50%的股票的情况(剔除每轮牛市最高点之后上市的股票):

数据来源:界面新闻研究部、wind

从上图可以看出,9月18日A股市场上相较于上一轮大牛市最高点(2015年6月12日)跌幅超过八成、以及介于50%-80%之间的股票数量分别多达267只和1723只,在数量上处于历次大底最低点时的绝对高位水平。

不过,随着时间的推移,A股总量的增加对统计结果也产生了一定影响。从占比方面来看,8月20日跌幅超过五成的股票占全部A股的72.34%,虽然已经是远远高于前一轮大熊市底部时的水平,但是与2005年、2008年底部时的数据还有一定的差距。

事实上,除了股价之外,将估值水平作为判断股市整体运行阶段的首要参考指标之一更加被多数机构投资者所认可。

一位私募人士表示,股价绝对数值有高有低,这与很多因素相关,更重要的是市场整体的估值水平是否到了底部,这才是判断市场牛熊更重要的因素。

界面记者在采访过程中了解到目前有很多投资者都认为市场估值已经到达了底部。

基岩资本的执行副总裁岑赛铟表示目前A股哪怕还不是估值底,也肯定是很接近底了,这对于长线投资者、左侧交易者应该是令人振奋的时候,可以开始行动了,公司也准备在四季度推出A股产品。

卓铸投资董事长王卓也坦言现在A股市场整体的估值水平对公司来说实际上已经是非常具有吸引力了。近段时间以来,公司一直都在加仓,目前基本上处在“把子弹都已经差不多打光了”的状态

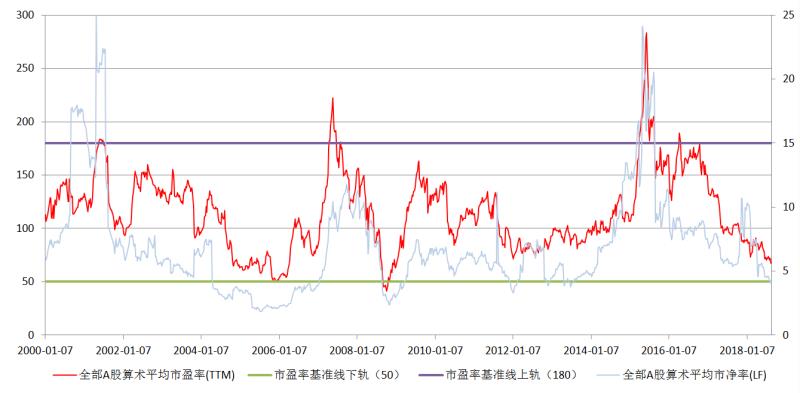

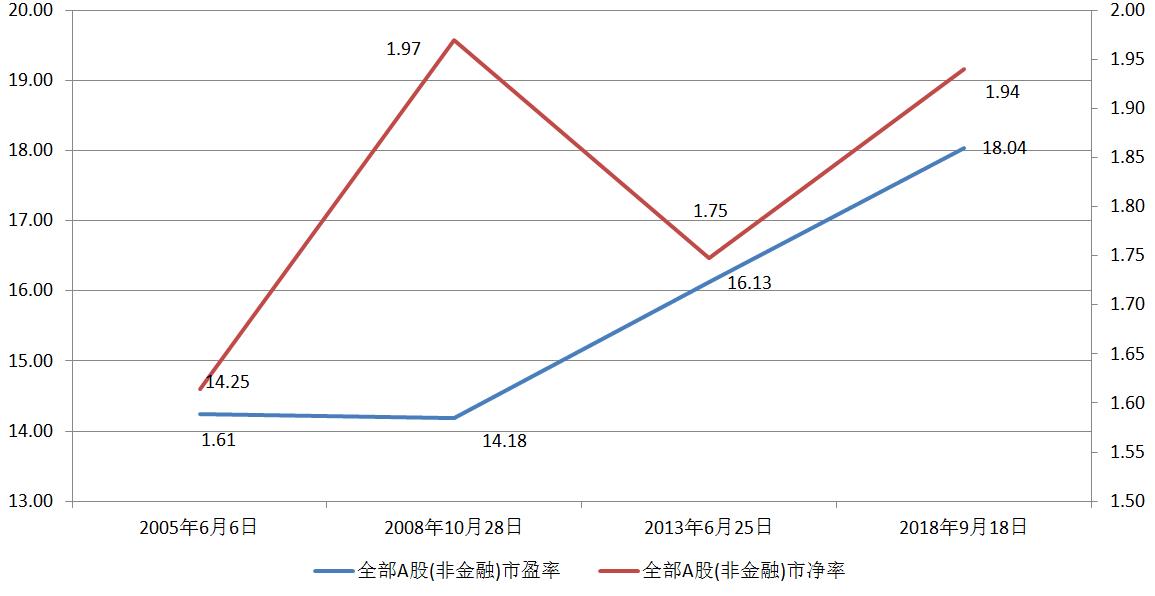

界面新闻统计了2000年以来全部A股算数平均市盈率(TTM)以及算数平均市净率(LF)的变化情况:

数据来源:界面新闻研究部、wind

可以看出,自2015年股市大调整以来,A股总体的估值水平一路下行,目前确实已经回落到了相对历史低位。

但是,如果去除掉金融类权重股,非金融类全部A股在最近几轮市场最低点时对应的估值情况可见,当前不论是市盈率还是市净率仍远远高于前几次大底时的水平。

也就是说,虽然大盘和多数个股股价都已经跌了不少,但从非金融类全部A股整体估值方面看,相较于前几次大底时的水平偏高。

数据来源:界面新闻研究部、wind

对比两图也可以看出,金融类权重股事实上在很大程度上拉低了市场整体的估值水平,而目前在数量上占据绝大多数的非金融类股票整体的估值水平依然较高。

会卓金融研究所所长余岳桐表示,因为沪市受到大盘股拖累,普遍市盈率较低,所以大量中小市值股票的估值水平强行“被平均”了。特别是创业板的市盈率,在上一轮的牛市高点(2015年6月)时,曾经一度被爆炒到了130倍的上方,即便经过长达3年的反复震荡,目前的市盈率水平依然在40倍以上。

另一方面,截止2018年8月底,A股市场的的市盈率中位数目前在30倍左右,依然高于成熟市场以及韩国和台湾地区股市的中位数市盈率水平,从历史的角度讲,历次熊市大底的市盈率中位数大致在25倍左右的水平,和目前30倍相比,仍然有一定的下行空间。

与之相对应的是,不少上市公司的经营现状也不容乐观。赵刚表示,今年以来上市公司股权质押暴雷的现象层出不穷,不少上市公司的财务问题暴露无遗,而这大概率对公司的正常经营产生负面影响。目前,由于受到了一定的限制,所以部分已经爆仓的质押股票并没有被强行平仓,但是潜在的各种危机仍然存在。

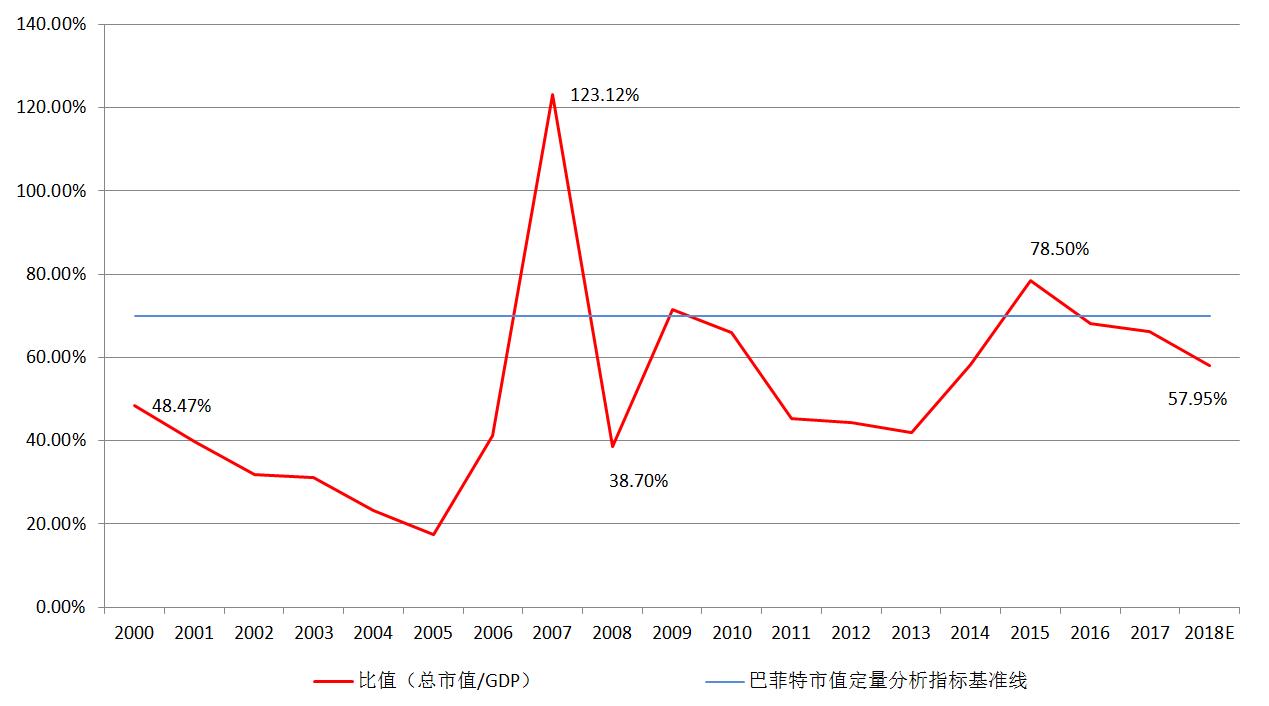

界面新闻进一步通过引入“巴菲特市值定量分析指标”梳理相关数据对这一问题进行了探究。

所谓“巴菲特市值定量分析指标”即用总市值除以GDP,资料显示,若该数据在70%~80%之间,则买入股票长期而言可能会让投资者有相当不错的报酬。

数据显示,目前A股的“巴菲特指标”约为57.95%,已经远低于巴菲特指数70%-80%的大底的区间。

前海开源基金经理杨德龙表示,现在A股的“巴菲特指标”只有60%左右,即使把A股、H股和海外中概股加起来测算“巴菲特指标”大概是88%,虽没有低于80%,但仍然是远低于美股的140%。加之中国经济的增速比较快,“巴菲特指标”的分母随之不断增长,可以说从“巴菲特指标”来看,A股确实已经到了历史大底的位置。

不过,对比可以看出,目前A股的“巴菲特指标”距离市场前几次大底时对应的位置也仍然相对偏高。

数据来源:界面新闻研究部、wind

另外,市场的资金状况是决定股市能否走强的必要条件,近年来随着新股的不断发行,市场上可供交易的股票总数大幅增加,这意味着推动股市走出困境需要更大的资金量支持。

杨德龙指出最近抄底资金已经开始逐步入场。首先是外资今年以来大幅流入到A股市场,这至少说明A股有一些个股已经跌出了价值,吸引了外资持续的流入。同时,国内的机构资金也有加仓的动作,特别是险资和社保基金,在近期有入市的迹象。另外,8月28日,第一只养老目标基金正式发行,其信号意义是比较明显的,至少证明了现在市场处于底部,适合养老目标基金建仓。

可以看出,当前的市场状况与A股历次大底时的情形既有相似之处,却也并不完全相同。

牛散唐先生认为,从以往历史来看,市场一般以8年为一个周期,其从高点快速下跌之后通常会有一个短暂的修正过程,接着会经历一个漫长的C浪阴跌阶段。自2018年以来市场已经连续跌了7-8个月,当前的市场位置类似于2012年的5、6月份,也就是说,市场短期会有一个向上的修正过程,但是漫长的大C浪尚未真正开始。

安信证券分析师陈果则认为,当前市场与2012年有诸多相似之处。具体表现为市场经过长期调整,前期利空逐步得到消化,整体估值与盈利已经趋于匹配,但风险偏好仍然处于低位。

不过,9月18日,A股五大主要指数悉数低开走高,收出大阳线,两市有3113只个股实现上涨,次日股指继续走强,这是否意味着市场已经出现了反转呢?

深圳金广资产的投资总监金广表示从近几天的走势来看,目前只能先视为一个反弹,后续是否真的能确定为反转则仍然有待观察。不过金广同时认为,当前市场总体上应该是已经处于一个底部区域了。

北京飞旋兄弟投资的陈旋则认为,如果没有实质性政策利好出台,A股在2019年底前应该不会有大反弹甚至反转,即使有小级别反弹,也不应该重仓介入,毕竟风格转换太快,很难把握,所以现在肯定还没有到可以重仓布局的时候。

目前,邓杰还在翘首以盼期待中的市场反转的到来。

卓铸投资的王卓则坚信,公司目前布局的股票是非常有投资价值的,在未来的一两年的时间,这些股票大概率最终能够被市场所认可,股价再创新高。